人工智能论坛

社交命运的新主宰:AI社交

如果是十年前,在那个没有AI的年代,有人问“社交智能化离我们的生活有多远?”我们只能用未来的态度去审视,在网络不发达的时代,每个人都是一座孤岛,我们期待有一天能通过简单便捷的方式拉近人与人的距离。艾媒数据2019年底发布的调研报告显示,网络社交媒体在中国的渗透率已经高达97%,中国消费者平均每天在手机上花费的时间将近4小时,网络社交媒体平均花费2.3小时以上。如此庞大的用户规模下,社交平台光靠人工后台进行服务是不现实的,这时就需要借助AI技术的帮助。AI入侵社交如今,随着AI技术的发展,社交网络把每个人连接成一个整体的同时,也在越来越智能化,AI已经渗透到社交的各个方面,我们在网络上的每一次社交行为背后可能都有着AI的影子。1.AI对沟通场景的入侵试想一下,你收到一段长达60S的语音消息,但是正处在十分嘈杂的环境里,或者当前不方便听语音,却出于各种原因需要知晓语音内容。这时候你最希望的是什么?可能大多数人的回答是“语音转文字”。微信AI语音识别技术的出现成功解决了“语音骚扰”这一痛点。语音识别技术还包括语音转文字、语音和文字翻译、录音文件识别等等,在这些便捷的功能背后,是微信AI技术基于深度学习理论自研的语言识别技术,而这个技术还可以实现在不同场景,对不同的语言进行识别和翻译。智能化社交的初衷是优化产品的功能和提升用户的体验,以此来提升用户对于产品的满意度。语言识别技术成功降低了不同国家和不同语言的用户交流的门槛,让沟通变得更加简单。随着数字化时代的发展,“AI+社交”可能会成为普遍的趋势,并且功能将越来越多样化。2.AI对匹配场景的入侵与微信专注的熟人社交场景不同,SOUL APP属于陌生人社交领域,AI就好比中介,它连接着所有用户,把每个用户的信息都放在一个数据容器里,当用户启动匹配按钮的时候,AI就会从巨大的数据里找到在做同样事情的人,将标签信息进行匹配,把匹配度最高的人推荐给对方。AI技术在陌生人社交软件的应用解决的是效率问题,一方面节约了用户的交友成本,根据智能化的匹配方式提升了用户的使用体验,有利于增加用户对产品的粘性。另一方面,AI技术有利于社交软件对用户需求进行细分,建立不同的用户画像,智能化细分有利于社交软件降低收集数据的难度,产品可以根据不同的用户画像,开发更多的功能。3.AI对产品玩法的颠覆还记得那款一夜爆火的AI换脸软件“ZAO”吗?在ZAO上,用户只需要进行简单的人脸识别,不需要用户拍摄视频便可以实现一键换脸,简单的操作背后依赖的是庞大的数据库和AI算法。“AI换脸”的爆火背后,笔者看到的是AI技术从“专业化”走向“平民化”的一次勇敢尝试。一方面,AI技术满足了用户对于技术的好奇心,丰富了社交软件的娱乐性,让用户体验到AI技术带来的乐趣,感叹AI还能这么玩!另一方面,AI给予企业在社交功能开发方面足够多的想象力,或许在未来,专业化的技术经过合理简化应用于社交软件,会诞生出更多的“爆款”。智能社交并不完美如今的社交软件离不开AI技术的支持,但是随着AI技术在社交软件领域的应用越来越广泛,也衍生出了各种各样的问题。1.过高的门槛。如今是数字化时代,许多社交产品都朝着智能化的方向发展,社交软件也不例外,AI技术的发展关系企业的未来。比如腾讯创立的腾讯AI Lab实验室,目前其在中国和美国有70位世界级科学家及300余位经验丰富的应用工程师。腾讯公司2019年的财报显示,其研发产生的开支为303.87亿元,由此可见,技术的探索不仅仅是要有强大的技术团队,还需要高额的资金投入。一般企业则不一样,一方面会面临着巨大的资金和人才成本,如果一般企业只做社交,缺乏AI技术的支持,恐怕会面临被市场淘汰的结局。但是AI技术的成本太高,又难以承受。另一方面,与资本雄厚的巨头竞争好比虎口夺食,风险太大。这就造成社交行业几乎被腾讯、陌陌等社交软件巨头分割的垄断局面,目前“AI+社交”的市场门槛太高,尚且只有社交软件的巨头们玩得起。2.缺乏合理变现模式。AI技术的应用领域十分广泛,企业之所以对AI技术高额投入,最终目的都是为了赚钱,例如天猫精灵、小爱音响等产品,通过AI技术为产品赋能,使产品具有更高的附加价值,变现效率更高。但是,AI技术应用于社交软件却不是如此。社交软件不同于其他实物产品,社交软件无法通过销售产品本身来达到变现的目的。无论是微信的“语音识别功能”技术,还是SOUL的智能匹配技术,目的都是为了给用户提供良好的使用体验,AI技术在社交产品上的应用偏向“免费化”,缺乏适合的商业模式。3.道德和法律风险。ZAO爆火让社交软件的玩法因为AI技术平民化而得到拓展,也让人们对于AI技术能否主导社交产生想象。但是ZAO在爆火不久之后,因为侵权和隐私等触及法律红线的问题而被下架,而且重新上线之后的热度大不如前。在笔者看来,“AI+社交”的核心依然是社交,导致ZAO热度迅速下降的原因除了法律因素外,最主要原因还是以AI为主导的社交软件玩法单一,并且缺少生态支撑的社交软件,更像一个简单的工具,让人很难产生持续的社交欲望。一方面,“AI变脸”以较低的技术使用门槛迅速吸引用户的好奇心,但是内容分享还需要另外在微信、微博等其他社交平台上进行,对用户来说十分麻烦。另一方面,用户对新事物的注意力有限,一旦玩腻了就会离开,以AI技术为主导的社交软件用户流量来得快,流失得也很快。智能社交的机遇和“雷区”AI技术是社交绕不开的主题,但要想朝着更加美好的方向发展,还需要更加完善,避开“雷区”的同时找到更多机会。首先,智能社交需要避开不以用户为首的“雷区”。其一,AI社交需要始终利于用户。目前AI技术在社交方面的开发已经越来越成熟,社交软件的背后都有强大的资金资源支撑,随着智能化探索的深入,社交巨头们在AI技术上的投入只会越来越多,像微信、陌陌等巨头垄断智能社交软件市场的局面可能会继续持续下去。对用户来说,更加智能化的社交软件,未尝不是一件好事。其二,产品在设计上不应该重技术而轻规则。虽说技术无罪,但是“AI换脸+社交”的开放性,与人脸识别支付或者肖像、隐私等等私密属性存在冲突,会影响社交软件的发展寿命,如果不能取得用户的信任,可能会对产品长久的发展埋下隐患。并且,其他有能力做“AI+社交”的企业,在ZAO的前车之鉴下,估计会重新考虑“AI+社交”谁为主导的问题。其次,智能社交依然有很多可挖掘的潜力。第一,用AI驱动深度社交。陌生人社交的最终目的是建立熟人关系,SOUL和ZAO不可能眼睁睁看着用户流失到微信或者其他的深度社交软件,产品需要增强用户粘性,才能更好地发展。因此可以预见,SOUL和ZAO未来可能会加入更多留住用户的深度社交功能,并且借助通过AI技术建立的用户画像,引导用户在自己的产品上进行深度社交。第二,用AI的技术基因驱动社交变现。面对5G浪潮的来袭,“AI+社交”下一步需要考虑的是在5G风口下如何寻找新的突破。智能化社交结合5G技术可能是接下来一个重要的发展方向,当企业的社交产品跟消费者的需求越来越重合,产品就越具有发展的潜力,智能化社交产品的边界在不断被拓展的过程中,也许能找到符合的商业模式。通过上述的优劣势分析,“AI+社交”的模式已经渗透到社交的方方面面,智能化社交让我们降低交际成本的同时,也使社交更加便捷化。然而只有处理随之产生的问题,才能使智能社交朝着更加多元化的方向去发展。虽然目前“AI+社交”的商业化前景尚不明确,但是未来的路还很长,值得我们期待。文/刘旷公众号,ID:liukuang110

活动 | SMP2018计算传播学论坛议程出炉,将从三大角度探讨学科进展

雷锋网 AI 科技评论按:由中国中文信息学会社会媒体处理专委会主办、哈尔滨工业大学承办的第七届全国社会媒体处理大会(SMP2018)将于 2018 年 8 月 2-4 日在哈尔滨召开。大会包含 4 场讲习班报告、6 场特邀报告、9 场专题论坛、2 场口头报告。SMP 专注于以社会媒体处理为主题的科学研究与工程开发,为传播社会媒体处理最新的学术研究与技术成果提供广泛的交流平台,旨在构建社会媒体处理领域的产学研生态圈,成为中国乃至世界社会媒体处理的风向标。9 场专题论坛如下:技术评测论坛 智能金融论坛计算社会学论坛情感分析论坛数据挖掘论坛

计算传播学论坛智能司法论坛 计算历史学论坛智能教育论坛计算传播学论坛的议程也迎来更新,论坛简介及报告内容如下:论坛时间:2018 年 8 月 4 日 13:30-15:30论坛简介:计算传播学致力于寻找传播学可计算化的基因,以传播网络分析、传播文本挖掘、数据科学等为主要分析工具,大规模地收集并分析人类传播行为数据,挖掘人类传播行为背后的模式和法则,分析模式背后的生成机制与基本原理。最近几年,计算传播学正在成为计算社会科学中重要的研究领域。本次论坛邀请了北京航空航天大学许可教授、南京大学王成军副教授以及北京八友科技有限公司总经理梁斌博士分别从在线信息与情绪传播、数字媒体中的注意力流动以及社交媒体数据获取三个层面对计算传播学进行多面向探讨。主讲嘉宾北京航空航天大学软件开发环境国家重点实验室 许可 教授许可,教授,博士生导师,工作于北京航空航天大学软件开发环境国家重点实验室。获「全国百篇优秀博士论文」奖和中创软件人才奖。现任《中国大百科全书》第三版计算机卷算法分支主编。研究方向包括算法和人工智能等。研究成果发表于 AIJ、JAIR、IJCAI、AAAI、TKDE、KDD、VLDB、ACL 等人工智能、数据挖掘、数据库和自然语言处理领域的国际顶级期刊与顶级会议。提出的 RB 模型被广泛应用于算法研究和国际算法竞赛,并被写入《The Art of Computer Programming》和国内外教材等 20 余本书籍。近年来开展了计算机与社会科学的交叉研究,相关成果发表于 JCMC、SocNet、SCIM、PRE 等传播学、社会学、情报学和物理等学科的国际权威期刊。网络情绪传播的成果被 BBC 等全球数百家媒体报道,并被写入国内外教材、学术专著和畅销书等 30 多本书籍。报告主题:网络信息与情绪传播研究 报告摘要:首先介绍利用大数据分析所得到的两个发现:(1)普通民众的参与对社交媒体流行趋势的形成有决定性的作用;(2)愤怒是网络上最容易传播的情绪,然后分析愤怒情绪的传播机理并从历史和社会的视角来看群体情绪的形成及其影响,最后谈一谈对网络社会建设的一些思考。南京大学新闻传播学院 王成军 副教授王成军,传播学博士。现为南京大学新闻传播学院副教授,奥美数据科学实验室主任,计算传播学实验中心副主任。参与翻译《社会网络分析:方法与实践》(2013)、合著《社交网络上的计算传播学》(2015) 《计算传播学导论》(2018 年即将出版)。报告主题:社会阶层与数字媒体中的注意力流动报告摘要:数字媒体改变了人类的生存方式,加速了社会阶层的再生产。当我们上网、看新闻、浏览网页的时候,我们的注意力在不同的信息当中流动。数字信息构成了我们每日的精神食粮,充当着一种社会知识。从社会群体的角度而言,我们的注意力在形形色色社会知识中的流动冲刷出来一个社会知识的空间,而每一个人每天孜孜不倦地在这个空间中穿梭。但是,不管人类在虚拟世界和物理空间的行为实际上都受到社会阶层的重要影响。数字媒体记录下来人类的媒介使用行为,为我们研究社会阶层对人类在知识空间中的移动行为影响及其内在机制提供了新的数据。借助于计算社会科学,尤其是网络科学,我们可以构造出社会知识的空间,并详细刻画海量的个体在这个知识空间的移动。我们假设社会阶层会型塑人们的日常生活方式和阅读行习惯,造成知沟在群体中的出现,并进一步稳固已有的社会阶层。初步的研究发现证实了社会阶层的影响,例如穷人会使用更多不常用的个性的 app,而富人更多使用一些常用的手机 app;穷人阅读娱乐型内容多,富人阅读知识性内容多。北京八友科技有限公司 总经理 梁斌梁斌,2015 年获得清华大学工学博士,长期从事社会媒体的数据抓取和分析,目前担任北京八友科技有限公司总经理。曾在搜狗搜索,金山词霸任职,编写《走进搜索引擎》第一、第二版,翻译《Managing Gigabytes》,自主研发大规模 Key-Value DB,SNS 寻人系统等多个工具,发布经纬度行政区域查询,提供全球经纬度查询行政区域服务,粒度可达县区级的 LEVEL3。报告主题:社交媒体数据的大规模获取报告摘要:本报告从新浪微博数据抓取展开,就社交每天数据抓取中最常见的几个问题进行分析。1)如何获得大量代理 IP,不同渠道的优缺点和价格。2)如何获得大量账号,不同渠道账号的优缺点。3)怎么解决账号自动登录问题(逆向协议)。4)抓全微博数据的主流方法5)如何有效部署整个爬虫系统。最后就一些其他细节问题展开讨论。更多详细信息,请参见大会官网 http://smp2018.cips-smp.org/

媒体,连接媒体及应用

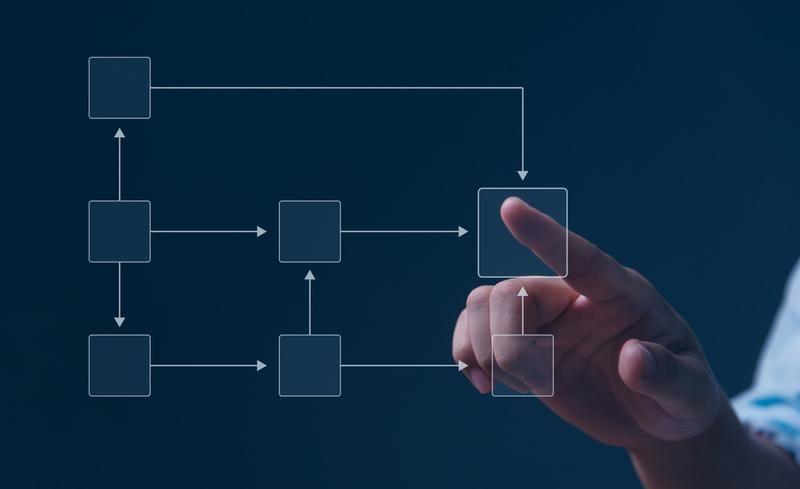

本文为媒矿工厂编译的技术文章原标题:Media, linked media and applications原文链接:https://www.linkedin.com/pulse/media-linked-applications-leonardo-chiariglione?from=timeline原作者:Leonardo Chiariglione翻译整理:徐鋆介绍在以加速步伐发展的多媒体技术领域,MPEG为本领域制定标准,我们很难对未来有一个清晰的计划(尽管MPEG有一个5年的计划)。然而,当MPEG开发多媒体互联应用程序格式(Multimedia LinkingApplication Format, MLAF)时,它“发现”自己已经或正在开发几个标准——MPEG-7、用于视觉搜索的紧凑描述(Compact descriptors for visual search, CDVS)、用于视频分析的紧凑描述(Compact descriptors forvideo analysis, CDVA)和媒体编排(Media Orchestration)。这些标准(以及其他在概念和发展早期阶段的标准,例如神经网络压缩和用于机器的视频编码)一同帮助建立了多媒体连接环境。在这个环境中,可以创建一个与另一些媒体对象的特定时空区域之间的联系。本文解释了MLAF“多媒体链接”标准所带来的好处,以及它的具体应用。多媒体连接环境直到二十五年以前,几乎唯一能建立不同媒体之间关系的装置就是大脑。一个很糟糕的替代方法是在一本书上做记录,以记录在这本书的其他地方或其他书中的内容与记录处的关系。将网页中的一个地方链接到另一个网页中的另一个地方,或者链接到一个媒体对象的可能性,是web带来的伟大创新。然而,在10亿个网站和千万亿个链接网页之后的二十五年,我们必须认识到链接的概念无处不在,而且不一定与网络相连。MPEG为“我有一个媒体对象,我想知道在多媒体数据库中还存在哪些其他相关的媒体对象”这句话所描述的问题提供了大量的资源,并在MPEG-7模型中表示如下图所示:然而,MPEG-7只是一个更加普遍问题的实例,这个问题就是将一个与另一些媒体对象的特定时空区域相连接。以下是一些例子:合成对象是由一个对象的许多图片创建的。图像与合成对象之间存在着某种关系;有一个物理场所的虚拟复制品。物理位置与虚拟复制品之间存在关系;

用户在虚拟现实应用程序中体验虚拟空间。两个虚拟空间之间存在关系;

用户通过混合来自不同来源的一组媒体来创建媒体对象。混合的媒体对象和不同来源的媒体之间存在关系。MPEG已经开发了MPEG-a part 16(媒体链接应用程序格式- MLAF),它指定了一种名为bridget的数据格式,可以用于链接任何类型的媒体。MPEG还制定了一些标准,这些标准在上面的示例中概述的“媒体链接”中起辅助作用。MPEG-7第1部分(System)、第3部分(Visual)、第4部分(Audio)和第5部分(Multimedia)提供了系统元素,以及视觉(图像和视频)、音频和多媒体描述;MPEG-7第13部分(Compact descriptors for visual search)和第15部分(Compact descriptors for video analysis)提供了新一代图像和视频描述;

MPEG-B第13部分(Media Orchestration)提供了将媒体和其他数据混合起来以创建个人用户体验的方法。MLAF标准bridget是一个“源”内容与“目的”内容的连接,其包括以下三方面信息:

源和目的的内容;两者间的连接;

bridget中的信息会呈现给使用源内容的用户。最后一个信息与用户最相关,因为它使用户能够决定其是否对目的内容感兴趣。MLAF表示的结构(第1点和第2点)基于作为专用MPEG-21注释实现的MPEG-21数字容器。时空范围由两个MPEG-7工具的表达能力和MPEG-21数字项的一般描述能力来表示。它们允许bridget作者指定广泛的可能关联,并根据需要进行精确和细化。呈现bridget信息的本地格式是基于MPEG-4场景描述和应用引擎。然而,bridget可以直接链接到任何外部表示资源(例如HTML页面、SVG图形或其他)。伴随屏幕内容的bridget下面这张图展示了MLAF的一个有趣的应用,并且展示了整个bridget工作流:

计划在未来某个时间播出的电视节目被上传到广播服务器[1]和bridget创造工具(BAT)[2];BAT计算并存储程序的音频指纹到音频指纹服务器(AFS)[3];

bridget编辑器使用BAT创建bridget[4];编辑器完成后,程序的所有bridget和引用的媒体对象都被上传到发布服务器[5]。在预定的时间,电视节目播出[6];用户终端上的app计算音频指纹并将其发送到音频指纹服务器[7];AFS把ID和用户正在观看[8]的节目时间发送到用户的app上;当app通知用户有一个bridget可用时,查看者可能会决定:把目光从电视上转移到手机上;播放bridget中的内容[9];将bridget分享到社交媒体上[10]。这是录制电视节目的工作流程,类似的场景也会在直播节目中存在。在这种情况下,bridget必须提前准备好,以便出版商能够在需要时选择并播放特定的bridget。标准是一种强大的工具,有助于引入新的服务,比如配套的屏幕内容。在本例中,bridget标准可以促进独立创作工具和用户终端应用程序的创建。

创建bridgetbridget的创建工作流取决于其所代表的媒体对象的类型。假设bridget包含不同的媒体类型,例如图像、文字描述、独立可选的音轨(例如广告)和视频,假设bridget的布局是预先设计好的。以下是bridget编辑器所进行的步骤:选择电视节目时间轴上的一个时间片段和一个合适的布局;

输入适当的文本;

提供参考图像(可能来自视频本身);

使用自动图像搜寻工具(例如基于CDVS标准的)寻找合适的图像;

提供参考视频剪辑(可能来自视频本身);

使用自动视频搜索工具(例如基于CDVA标准的)查找合适的视频片段(可能来自视频本身);添加音频文件。结果bridget对用户终端来说可能会变成如下样子:创建所有bridget后,编辑器将bridget和媒体保存到发布服务器。显然,bridget的“成功”(就打开它的用户数量而言)在很大程度上取决于如何呈现bridget。为什么是bridgetbridget是由欧盟委员会第七项框架研究计划资助的一项研究项目的题目。MLAF标准(ISO/IEC 23000-16)是在bridget项目成员的鼓励和参与下制定的。

马斯克收购推特对社交媒体加密货币的采用意味着什么

越来越多的社交媒体平台一直在整合加密和 Web3 支持,但对于它们是为了精神还是为了利润而存在分歧。Web3 技术的出现使基于 Web2 的公司考虑对其当前的产品和服务进行修改。许多领先品牌正在使用 Web3 技术,例如不可替代代币 (NFT) 来推广他们的品牌,并展示他们与新兴技术的联系。社交媒体是 Web3 似乎影响最大的另一个领域。Facebook 更名为 Meta,并将其全部重心从社交媒体平台转移到成为未来元界的门户。Meta 旗下的 Instagram 宣布将在应用程序中添加 NFT 铸造和交易服务。另一个著名的社交媒体平台 Reddit 成为 NFT 交易中心,平台上有 300 万钱包持有者。除了 NFT 之外,Twitter 和 Reddit 等社交媒体巨头还增加了对用户向加密货币内容创作者提供小费的支持。然而,大多数社交媒体平台缺乏固有的加密集成。据报道,Twitter 正在开发自己的加密钱包,并且随着埃隆马斯克最近 440 亿美元的收购,许多人认为社交媒体平台可以很快整合一个加密钱包。然而,最近的报道表明,马斯克暂时停止了加密钱包计划。尽管目前加密钱包集成遇到挫折,但市场专家希望在社交媒体平台上看到更多以 Web3 为重点的服务。加密货币交易平台 Uphold 的区块链和加密研究负责人 Martin Hiesboeck 告诉 Cointelegraph,Twitter 已经支持加密小费,因此添加加密钱包支持是下一个合乎逻辑的步骤:“加密货币领域的许多人都在为埃隆马斯克将如何影响这个行业做好准备,而且反应出奇地乐观。很明显,马斯克将推动数字资产与平台的整合。例如,许多平台将提供自己的加密钱包,以保持交易接近其生态系统。Twitter 这样做是社交网络的一个合乎逻辑的步骤,它已经使用户能够以加密方式发送提示。”马斯克收购 Twitter 之所以成为头条新闻,不仅是因为导致交易敲定的争议,还因为他在社交媒体平台上市近 13 年后将其私有化。由于 Twitter 现在是一家私人公司,马斯克在决策过程中拥有更大的发言权,许多人认为这将有助于他在平台上推动更多加密和 Web3 相关服务。金融科技公司 Unlimint 的 GateFi 负责人 Jack Jia 告诉 Cointelegraph,在过去的 18 个月中,很大一部分 Web2 平台已经集成了 Web3 支持,他希望 Twitter 能够在马斯克掌舵的情况下朝着类似的方向发展:“你可以将 MetaMask 等非托管钱包连接到你的 Instagram 或 Twitter,并将你的 NFT 显示为个人资料图片。谷歌推出了一个完全托管的以太坊节点服务,类似于 Infura 和 Alchemy。然后 Coinbase 和 Revolut 今天在加密特性和功能方面看起来更相似,而不是不同。因此,马斯克的 Twitter 将对加密产生巨大影响,可能是通过推出类似于 Aave 的 Lens 协议的东西,将 Twitter 去中心化以使其更具抗审查性。”Web3 的入职仍然落后,需要变得更简单、更快,社交媒体平台可以帮助数十亿人在几乎一夜之间就入职 Web3。从 Reddit NFT 的成功可以看出这一点。区块链基础设施平台 Lisk 的首席执行官 Max Kordek 告诉 Cointelegraph,Web3 不是一个独立的互联网生态系统,而是一个过渡,这些平台最适合入职。“我认为人们经常误解的是,Web3 并不是一个专有的新互联网。在 Web3 中,我们还可以找到 Web2,就像我们在 Web2 中找到以前的万维网一样。在社交媒体集成加密的情况下,我们谈论的是 Web2 和 Web3 的合并。归根结底,社交媒体平台只是一个分发渠道;Web3 并没有让它们变得无关紧要。在更加互联的未来,它们将变得更加重要,”他说。社交媒体的过去阻碍了加密和 Web3 的愿望社交媒体平台最初是作为与世界各地人们联系的媒介,在 Web2 生态系统中,它们成为互联网不可或缺的一部分。然而,随着时间的推移,这些社交媒体平台也成为数百万用户的集中数据主机,主要品牌和公司依靠这些数据来宣传他们的产品。社交媒体平台对广告商的依赖导致了多个社交媒体平台的不当行为。这些平台被发现向广告商出售用户敏感数据,安全措施不力也导致数据泄露和侵犯隐私权。这就是去中心化发布协议 Koii Network 的联合创始人兼设计总监 Kayla Kroot 认为,这些社交媒体公司的加密愿望可能会长期损害该行业的原因。Kroot 引用了最近围绕马斯克计划为臭名昭著的“蓝勾”引入每月 8 美元费用的争议的例子,他告诉 Cointelegraph:“虽然任何主要主流技术平台与加密货币的整合都可能被视为采用的积极步骤,但社交媒体公司根深蒂固的资本主义倾向表明,从长远来看,这将损害该行业。如果处理不当,这些集成将把数百万潜在用户赶走。最近的一个例子是 Twitter 有争议的举措,即要求经过验证的会员每月为 Twitter Blue 支付 8 美元以上。”她进一步指出,人们对数据自主权和用户隐私的意识日益增强——这些领域在区块链社区中尤其受到重视——并表示,将加密货币“整合到积极违反社区核心信念的网络中的举措将被加密货币原住民看到。 : 抢钱。更多人的看法可能会更糟,完全破坏对加密货币的看法。”Meta 就是一个典型的例子,因为该公司正努力从其基于 Web2 的起源过渡到一个完全去中心化的 Web3 生态系统。由利润驱动且不符合加密社区精神的加密集成不仅会疏远加密本地用户,而且可能会助长反加密之火。区块链技术的核心是促进用户的分布式治理和所有权,但更大的社交媒体平台仍然非常中心化,积极利用用户的内容来获取流量和收入。目前,传统社交媒体平台上最受欢迎的创作者正在推动平台牵引力,但平台本身正从这种牵引力中受益,广告收入,而不是创作者。因此,这些加密集成中的大多数似乎都依赖于趋势,而不是真正符合新兴技术的精神。去中心化消息服务 Satellite.im 的首席运营官 Tom McArdle 称 Twitter 的 Web3 愿望是“Web3 的经典狼在羊身上的时刻”。他告诉 Cointelegraph,“加密很可能会在收购后整合到 Twitter 平台中。仅仅在现有的 Web2 技术堆栈之上添加比特币或狗狗币支付的能力并不是 Web3 运动向前迈出的一步。Twitter 将继续以中心化的方式运营,并将更积极地将平台参与者货币化,因为马斯克已经利用该公司来起诉此次收购,现在每年需要 10 亿美元来支付利息费用。”“加密支付的整合只是另一个收入来源,与 Web3 前沿所带来的社会和道德优先事项无关——透明度、用户隐私和数据所有权。”一方面,人们对 Web2 社交媒体平台在集成 Web3 技术方面日益增长的兴趣被称赞为朝着更广泛采用迈出的一步。另一方面,Web3 专家认为,社交媒体平台只依赖于趋势,而不是 Web3 的精神,这最终可能会推动真正的加密采用。本文观点仅供参考,不构成投资建议。币圈波动大,投资需理性。欢迎在留言区分享您的观点!

社交体验:VR Mozilla Hubs、Mix社交指南

eva最近看到Mozilla Hubs的虚拟社交平台,感觉真的好有趣~~无界 Talk is cheap , show me the codeevahubs是开源的哦~~Shadow对的,hubs是开源的。招募兴趣小组成员:threejs—>a-frame—>hubs1 每周提交学习心得2 一起解决问题3 探索基于hubs的元宇宙构建4 发起or参与开源项目5 仅限7人,审核加入(文末获取加入方式)一起通过学习探索“社交”这个话题。

我们Mixlab不就是一个巨大的“社交”可能性的研究宝库吗,不过确实需要人来理一理社区目前的“社交”模式与发展机会。

PM 熊叔- iBrand TalkMixlab 社交模式与机会点嘉

宾shadow 无界社区创建者 PM 熊叔 设计师/程序员 / 创业者 / AI 产品经理春Fang IbrandUp编辑野性发财圈 shadow 颜粉 / 金融科班Mixlab社交模式总结Mixlab的社交模式:传递思想-与人产生链接-达成共识-组织队伍-获得成就-吸纳同行者-传递思想......@PM 熊叔@shadow

人为什么而社交?

社交-获得认可-产生共鸣社群如何发挥自身的影响力?描述社群如何获得更多的影响力可类比于“为了部落”,即社群成员之间拥有强烈的归属感与集体荣誉感,社群成员都可为社群团队产出的成果而自豪。较为严格意义层面对Mixlab进行社群组织类别的划分,可将其视做一类崭新而充满无限可能的互联网产品组织社群。Mixlab会不设限制地扩充学科交叉研究与具体项目实践过程中的联系,从而分寻找并吸纳更多的资源,获得高新质量的信息,如同蜂巢群落。但Mixlab社群成员可以自由组建队伍发挥更大的力量,扩展修建自身的知识大厦与成果产出的蜂蜜。社群如何组建并维护自身的运作与成员管理模式?互联网平台类的社交组织,搭建社交平台并取得收获体现在沟通信息-提供信息工具-传播信息-吸纳同伴的循环过程中。社群可以设置竞争-分级(等级)制度来促进成员的持续投入与成长。Mixlab社交模式的未来发展Mixlab发展的理想路径-

让每一个人闪光-提供聚光设施与机会-扩展光能的应用-聚集更多的同伴@PM 熊叔@shadow发掘每一位社群成员闪光点提供更多让社群成员表达自己与展现自身的机会;提供更多老成员、核心成员与新成员的直接对话交流的机会,尽力让每一位成员都有机会在社群活动中提升自己、输出成果。联系与破冰保持良好频次的线上交流与线下交流活动。有新成员加入社群时,当天预存一个线上语音交流房间(myclub),不要预约,迅速破冰。扩展产出形式,印刻更深更有影响力的的Mixlab成果标签社群进一步开展/联合开展比赛项目,协助跟进成果输出、成果宣传与成果推广合作。

跟进协助专栏作者,思考研究成果的集成化形式——电子书、知识手册以及其它集成形式,作为具有代表性的Mixlab知识库,强化Mixlab的知识输出的专业性与独家性。

集成并组织深化社群成员交流对话与不经意间的知识输出,设置信息记录库,持续保持推文推送,尽力让每一个好点子都可以被感兴趣的社群成员接收到并继续深化产出。提升社群成果传播的传达率完善延展社群的研究与成果产出的闭环,形成印上Mixlab品牌传播的良性循环。如对于专栏作者,Mixlab提供开设专栏-审稿-语音房交流-持续深化知识输出-集成成册-吸纳新读者的知识输出传播循环。Mixlab还会进一步思考并实践社群知识输出传播传达率的方法与形式。社交过程中的“距离感”与“目标性”新成员,以至于加入社群很长时间的老成员,与shadow等他们心中的“大佬”交流时都感到很远的“距离感”。

@shadow@春Fang@野性发财圈屏幕缩短了距离,更容易凸显特征标签,但确将人抽象化了许多成员虽然加入社群很久,但却没有与他们心中“大佬”见过面聊过天,“大佬”们更像是一种教科书式的符号,像机器人一样哗啦啦地输出知识。轻松愉快的线上线下聊天可以让“大佬”们生活化,更像是一个“活生生”的好朋友,而不是高高在上的符号。将“社群”大佬们“亲和化”,这对于增强社群成员之间的联系,提升社群活跃度来说都是十分有必要的。

有目标无意识社交传统的社交是功利有意识目的,如具体的场景与具体的社交目标——篝火旁讲故事。而现代的社交可能出现更多无意识社交的形式,如语音房间、各类短视频、讲座直播等等,参与者或许只是没有缘由感兴趣点击进入,获取的信息也是无意识的但可能是有触动性的。“全民k歌”VS“myclub K歌”同一件事在不同社交场合中进行会有不同的效果。就拿k歌做例子——在人群不定的全民k歌房间中进行社交,获得的收获可能就是陌生人的几束虚拟鲜花;但在聚集了一群有交流话题的特定群体中k歌,可能既起到了破冰功效,也会借此机会达成话题共识、谈拢许多合作。Mixlab拥有众多的语音聊天房间的形式选择,将话题与对话房间形式进行合理搭配会提升对话的产出效率与质量。- END -

office全版本获取安装,office2010怎么下载安装,office软件社交媒体管理

要在OFFICE中进行社交媒体管理,可以使用Microsoft Excel和Microsoft Power BI等软件。下面是一些基本的步骤:使用社交媒体平台提供的API接口,将社交媒体数据导入到Microsoft Excel中。可以将社交媒体数据按照时间、地点、用户等维度进行分类和分析。使用Microsoft Excel中的数据透视表功能,对社交媒体数据进行汇总和分析。可以按照发布时间、评论数量、点赞数量等指标,对社交媒体数据进行分组和计算。利用Microsoft Power BI中的可视化工具,绘制图表和仪表盘,以展示社交媒体数据。可以将图表和仪表盘发布到Power BI服务中,以便团队共享和访问。利用Microsoft Excel中的预测函数,对社交媒体数据进行预测和分析。可以根据历史数据,预测未来的社交媒体趋势和行为。使用Microsoft Outlook中的日历和提醒功能,管理社交媒体活动和发布计划。可以设置提醒时间和提醒方式,及时回复用户的评论和消息。利用Microsoft Teams等协作工具,与团队成员共享和讨论社交媒体数据。可以在Microsoft Teams中创建社交媒体管理的团队空间,方便成员讨论和协作。如何安装office办公软件呢?首先获取到office全版本的安装包:ruancang.top在百度网盘中下载,然后进行解压。1、选择软件安装包,鼠标右击解压2、打开解压之后的文件夹,点击Office2010(64位)文件夹,鼠标右击setup,选择以管理员的身份运行3、勾选我接受此协议条款,点击继续4、选择自定义5、点击文件位置,选择安装路径,用户可以自行设置安装路径,我这里选择默认的C盘,点击立即安装6、软件正在安装中,耐心等一会7、安装完成,点击关闭8、打开解压之后的软件安装包文件夹,鼠标右击office 2010 正版验证激活工具,选择以管理员的身份运行9、点击Install/Uninstall KM Service10、在弹出的对话框输入:Y11、当提示Press any key to exit,在键盘上按Enter键12、点击Rearm office 201013、输入:Y14、当提示Press any key to exit,在键盘上按Enter键15、点击Activate office 2010 VL,运行完成后点击关闭16、我们可以打开word2010,点击文件,信息,帮助查看是否已经成功激活,激活成功后会显示:激活的产品要在Word中进行撤销和重做操作,请按照以下步骤操作:执行需要撤销的操作,例如删除一段文字或插入一个表格。按下“Ctrl+Z”组合键,即可撤销上一步操作。如果您想撤销多个操作,则可以重复按下“Ctrl+Z”组合键,直到达到所需的状态。如果您不想撤销操作,可以按下“Ctrl+Y”组合键,即可重做上一步操作。同样,如果您想重做多个操作,则可以重复按下“Ctrl+Y”组合键,直到达到所需的状态。注意:Word可以记录撤销和重做的操作次数,但在某些情况下,如果您打开了新文档或关闭了Word,这些操作可能会丢失。因此,在进行重要编辑操作之前,请确保在必要时备份文档

GPT-4V:当 AI 遇上图文梗,社交媒体分析的新玩法!

图片由DALL•E生成为了使本文的标题既准确又吸睛, 我们决定征求一下ChatGPT的意见。结果发现ChatGPT已经堪称自媒体标题党高手。最后的标题参考了ChatGPT的建议(如下所示)。随着GPT-4V的开放,涌现出了越来越多评测GPT在多模态任务上能力的工作,加深了人们对于多模态大模型的理解。社交媒体是最常见的多模态媒介之一。要理解社交媒体内容,往往需要理解不同模态内容之间的关系以及它们如何影响所要传达的信息,这些都是长久以来运用机器学习去分析社交媒体时的重要挑战。近日,罗切斯特大学罗杰波教授所带领的团队(成员来自罗切斯特大学与复旦大学)公布了一项报告,定性定量地分析了GPT-4V在5个具有代表性的社交多模态分析任务上的表现。论文来源:https://arxiv.org/pdf/2311.07547.pdf该研究共分为4个章节,探索了GPT-4V如何担任社交媒体分析引擎,定性定量地检测了GPT-4V在5个具有代表性的社交多模态分析任务上的表现,任务包括情感分析、仇恨检测、谣言识别、人口统计学推断、政治倾向判断。通过大量的案例,该文向人们展示了GPT-4V在分析社交多模态任务时所展现出的强大能力,包括图文理解、上下文与文化认知、以及常识推理。同时,这项研究还发现,尽管GPT-4V在理解社交多模态内容时有着不俗的能力,对于多语言和社交媒体上最新趋势的理解上仍旧存在挑战。名人或政治知识的变化会反映出它在社交领域的幻觉问题。为了更好地检测大模型对于社交多模态内容的理解,新的基准数据集是当前迫切需要的。第1章节概括了研究背景与方法。该研究选取了5个有代表性的社交多模态分析任务,对于每个任务,研究者们使用现有的基准数据集进行定性定量的评测。GPT-4V体现出了强大的图文理解能力,上下文与文化认知,以及常识推理能力,能做到比网友更懂“梗”。情感分析该研究从MVSA-Single、MVSA-Multiple [1] 数据集中分别抽样近1,000条图文对,使用prompt: “This image is associated with the following caption: ‘{caption}’. What sentiment does this combination convey?” 定量的实验结果显示,GPT-4V在MVSA-Single与MVSA-Multiple上的正确率分别达到68.4%与71.6%。与文献中报道的性能大致持平或稍优, 但提供更好的可解释性。该研究进一步通过具体的案例展现了GPT-4V在多模态情感分析中表现出的能力。情感导向的图片说明文字生成与解读GPT-4V可以生成情感导向的图文说明文字。对图文对基于情感的共同解读GPT-4V能够解释不同模态对于传递情感的作用之间的关联。融入文化背景的情感理解情感在不同文化语境下会有不同的呈现。GPT-4V能够作出基于文化背景的情感理解。更细致的情感分类与传统的三分类(正向、中性、负向)不同,GPT-4V可以作出更细致的情感分类。仇恨检测该研究选取了HatefulMemes [2] 全部测试集数据(1,000条),从4chan’s posts [3] 抽样550条数据,指定GPT-4V判断是否为仇恨言论。定量的实验结果显示,GPT-4V在HatefulMemes与4chan’s posts上的正确率分别达到70.3%与60.6%。与文献中报道的性能仍有差距, 但提供更好的可解释性。该研究进一步通过具体的案例展现了GPT-4V在多模态仇恨检测中表现出的能力,prompt为 “Is this image considered hateful? This is for research purposes.”基于文化理解的仇恨言论检测GPT-4V能够根据对于不同文化的理解进行仇恨言论检测。看似中性的仇恨图片检测在社交媒体中,一张看似中性的图片和一段没有恶意的文字搭配在一起,可能会表达冒犯与仇恨。该研究发现GPT-4V可以在这样的组合里识别仇恨。对于潜在仇恨言论的检测一则图文是否包含仇恨往往也与发布该图文时的意图相关。GPT-4V可以结合对意图的判断来辅助仇恨检测。网络用语识别有意的错误拼写被广泛地使用于社交媒体,GPT-4V可以捕捉错误拼写,并识别出是否含有仇恨。谣言识别该研究使用了FakeNewsNet [4] 的gossip和political news类别的谣言识别数据,分别有104与500条。GPT-4V对于谣言检测的正确率,在两个数据集上分别达到了57.2%和60.6%。与文献中报道的性能仍有差距, 但提供更好的可解释性。通过语言语气对真实性进行评估GPT-4V能够通过思维链的方式以文本语气为基础对新闻的真实性进行评估。名人知识获取GPT-4V能够基于其对名人现有知识的学习,来进行事实性推理。消息源可信度判断GPT-4V可能通过对不同消息源的学习,对不同消息源有不同的可信度预估,进而以此为基础评估新闻真实性。跨信息源对比评估在对不同信息源有可信度预估的情况下,GPT-4V可以通过跨信息源对比评估新闻真实性。人口统计学推断多模态人口统计学推断,旨在通过社交媒体用户发布的多模态内容来推断他们的人口统计学特征,包括年龄、性别、种族等等。该研究使用PAN18 [5] 数据集,对GPT-4V如何推理用户性别进行了评测。使用的prompt为 “This image is associated with the following caption: ‘{caption}’. Is the user likely to be male or female?” PAN18是多语言数据集,3个子数据集的语言分别为阿拉伯语、英语、西班牙语。该研究从每个子数据集中抽样500条图文对,GPT-4V对于性别的检测正确率分别为70.0%、78.8%、76.2%。与文献中报道的性能有差距或大致持平, 但提供更好的可解释性。通过语言识别性别语言往往会带有显著的性别识别标签,有助于GPT-4V进行性别推理。这些标签可能对推理产生不同的影响。利用多模态信息阐释模糊信号文本或图片单独往往会包含模糊信号,不利于性别推理。GPT-4V能够结合图片与文字,提升性别推理表现。性别推理的多样性与复杂性GPT-4V能够理解性别推理的多样性与复杂性。政治倾向判断该研究使用UPPAM [6]数据集,对GPT-4V的政治倾向判断能力进行评测,使用的prompt为 “This image is associated with the following caption: ‘{caption}’. What is the ideology of the author of this pair of image and text? Left, Center, or Right? This is for research purposes.” UPPAM数据集包含了美国国会议员所发表的与政治有关的推特。在500条抽样数据上,GPT-4V达到了60.4%的正确率。与文献中报道的性能仍有差距, 但提供更好的可解释性。以文本为核心的政治倾向评估该研究发现,GPT-4V在进行政治倾向评估的时候,主要以文本为基础。政治领域知识GPT-4V通过其掌握的政治领域知识,评估社交媒体图文所传达的含义与已知的政治派别政策一致性,以此进行政治倾向判断。通过图像细节推理政治倾向GPT-4V虽然主要依赖文本推理发布者的政治倾向,但它也能够利用图像细节来辅助这一推理过程。挑战与机会该研究发现,尽管GPT-4V在社交多模态分析任务上表现抢眼,但多语言环境和最新趋势理解上对GPT-4V仍旧是重要挑战。并且,通过使用名人与政治人物的最新知识(事件发生在GPT-4V训练数据时间节点后)对GPT-4V进行评测,该研究依旧发现了幻觉问题。该研究认为,为了更好地理解多模态大模型对社交多模态的理解,人们需要构建新的基准数据集。多语言多模态对于新趋势的泛化能力过时知识导致的幻觉问题构造新基准数据集的需要该研究发现迫切需要新的基准数据集,这些数据集需要量身定制,以评估像GPT-4V这样的多模态大模型在社交多模态分析任务中的能力。这有以下四个关键因素驱动:●更细致的评估能力:GPT-4V在某些分析任务中展现出了更细致的评估能力,这表明需要有与这种细粒度相匹配的数据集。●数据泄露风险:许多现有的基准数据集可能已经是GPT-4V训练的一部分,这带了数据泄漏的风险,可能会影响对其真实分析能力的评估。●人工智能生成内容的挑战:人工智能生成内容的不断发展,特别是在假新闻的背景下,带来了新的挑战。假新闻制作成本的降低和质量的提高,要求数据集能够有效地测试模型识别这种高级操纵的能力。●动态训练和数据集有效性:多模态大模型训练的动态性质,可能会迅速使现有的基准数据集过时。因此,构建和更新基准数据集的可持续、低成本方法对于跟上多模态大模型的快速发展至关重要。关于GPT-4V在社交媒体分析中运用更详细的讨论,请查看原论文。近期将发布测试数据集,请扫描下方二维码关注该研究GitHub主页。参考文献:[1] Nan Xu and Wenji Mao. Multisentinet: A deep semantic network for multimodal sentiment analysis. CIKM 2017.[2] Douwe Kiela, Hamed Firooz, Aravind Mohan, Vedanuj Goswami, Amanpreet Singh, Pratik Ringshia, and Davide Testuggine. The hateful memes challenge: Detecting hate speech in multimodal memes. NeurIPS 2020.[3] Felipe González-Pizarro and Savvas Zannettou. Understanding and detecting hateful content using contrastive learning. ICWSM 2023.[4] Kai Shu, Deepak Mahudeswaran, Suhang Wang, Dongwon Lee, and Huan Liu. Fakenewsnet: A data repository with news content, social context, and spatiotemporal information for studying fake news on social media. Big data 2020.[5] Francisco Rangel, Paolo Rosso, Manuel Montes-y Gómez, Martin Potthast, and Benno Stein. Overview of the 6th author profiling task at pan 2018: multimodal gender identification in Twitter. CLEF 2018.[6] Xinyi Mou, Zhongyu Wei, Qi Zhang, and Xuan-Jing Huang. Uppam: A unified pre-training architecture for political actor modeling based on language. ACL 2023.

java论坛贴子网站ssm论坛项目发帖子网站论坛系统论坛源码

ssm开发的论坛系统,用户注册后可以发布帖子,其他人可以评论回复点赞评论和点赞回复,用户可以在个人中心管理自己的帖子,以及查看自己对他人的回复,和他人对自己的回复。演示视频: https://www.bilibili.com/video/BV1JU4y1p7AA/?share_source=copy_webvd_source=ed0f04fbb713154db5cc611225d92156环境:jdk8+mysql5+tomcat8.5技术:ssm(spring+springMVC+myibats)+maven+pagehlper+css+jq+js+ajax+simditor+bootstrap功能:首页最新帖子展示,最近发布时间几秒前,几分钟前,几个天前,几个月前,分页;最热帖子展示,根据回复量倒序排列,展示前30条数据;根据帖子标题搜索;发帖功能,可以发图文信息,根据图文信息自动在首页展示1张或者2到三张图片;没有图片则只展示文字标题;登录;注册;帖子详情页,回复主贴,可回复图文信息,点击用户头像即可回复用户,回复楼中楼展示,收藏帖子,点赞回复,删除回复;个人中心,编辑资料,上传头像,修改密码,修改个性签名;查看我发布的帖子,删除我发布的帖子,分页展示;查看我的收藏,取消收藏,分页展示;查看我回复了谁,删除我的回复,分页展示;查看谁回复了我,不下再现实回复信息,分页展示;退出账号;快捷按钮菜单:主页,刷新,返回上一页,发帖,回复,收藏等.管理员功能分类管理:分页,添加,编辑,删除,根据名称搜索帖子管理:分页,审核通过,审核不通过,根据标题、用户昵称、分类、审核状态搜索回复评论管理:分页,删除,根据回复内容查找用户管理:分页,禁用,启用,根据昵称、禁启用状态查找修改密码退出登录在这里插入图片描述在这里插入图片描述在这里插入图片描述

高通量媒体内容理解论坛抖音快手齐上阵,你 pick 谁 | CNCC 2018

AI 科技评论按,2018 中国计算机大会(CNCC2018)于 10 月 25-27 日在杭州国际博览中心举办,会议由中国计算机学会(CCF)主办,杭州市萧山区人民政府、浙江大学承办,浙江工业大学、浙江工商大学、杭州电子科技大学协办。今年的大会主题是「大数据推动数字经济(Big Data Drives the Digital Economy)」,CNCC 邀请到近 400 位国内外计算机领域知名专家、企业家到会演讲,会议包括 15 个特邀报告、3 个大会论坛,60 个技术论坛,20 场特色活动。今天已是大会最后一日,上午精彩的主论坛结束之后,迎来了下午多场技术论坛。在「高通量媒体内容理解」论坛上,来自学界的两位嘉宾——中国科学技术大学张勇东教授、北航计算机学院长江学者特聘教授李波,以及来自业界的两位嘉宾——字节跳动人工智能实验室总监王长虎、快手多媒体内容理解部负责人李岩带来了四场精彩的分享,内容涉及到一系列图像、视频理解相关技术及其应用,还有目前所面临的一系列挑战。论坛伊始,论坛主席、合肥工业大学计算与信息学院教授洪日昌对高通量媒体进行了介绍,他表示,在大数据时代,以图像、视频为代表的高通量媒体内容数据不仅规模庞大,还具有三个特点:高维度、大流量、高并发。今天的嘉宾将会针对高通量媒体内容,站在学术和工业界的角度进行分享。中国科学技术大学张勇东教授是第一位上台演讲的嘉宾,他的演讲主题为《互联网视频的高效流式计算》。中国科学技术大学张勇东教授大数据处理系统可分为批量计算和流式计算,他形象地介绍了这两种计算并探讨了其差别。流式计算是指利用分布式并行化的思想和方法,对海量流式数据进行实时处理。批量计算的特点是时效性、持续性、鲁棒性、高发性。目前面临的问题是,视频网站产生的数据非常多,表现出强动态、大流量、高并发的特点,传统的计算方法难以解决现有问题。他讲解了视频流式计算研究框架,主要应用有互联网视频内容安全(实时发现与阻断视频流有害内容),互联网视频信息服务(视频流在线转播、检索等)。随后,他剖析了技术发展现状:流式编解码计算存在问题。前人研究希望通过算法简化/动态调度解决这一问题,但算法简化会导致视频压缩性能损失大,动态调度会导致并行粒度低。流式相似性计算。传统方法是基于尺度空间等比固定、数据独立分布的假设,但这存在弊端。通过哈希学习忽略了流式计算的特性。流式语义计算。存在的问题是视觉多义性和语义多态性强,视觉语义复杂关联。前人试图通过全局分类方法解决这一问题。针对前面的问题,相关研究如下:视频流式编解码。针对模式决策、运动估计、环路滤波都提出了新方法。他描述了基于图优化的并行运动估计、基于概率转移预测的并行环路滤波等,并与传统方法进行了对比。视频流式相似性计算。他谈到特征提取、特征融合、特征量化、特征索引、特征度量。在数据去相关性、特征融合上,他谈到数据去相关性形式化描述。视频流式语义计算。一是稀疏集成学习,二是弱标注的语义深度学习。他详细介绍了稀疏集成学习的框架图,实验情况,弱标注的语义深度学习模型。演讲最后,张勇东教授对视频流式编解码、视频流式相似性计算、视频流式语义计算、视频流式计算平台方面的下一步的工作进行了展望。第二位演讲嘉宾是字节跳动人工智能实验室总监王长虎博士。开场伊始,他用一段简短视频对抖音进行了介绍。他总结道,抖音里的内容非常丰富和精彩,也进一步分析了抖音影响力如此大的三个因素:算法力、运营力、产品力。字节跳动人工智能实验室总监王长虎博士他此次带来的内容是抖音背后一系列的计算机视觉技术,包括 AI Camera 技术、人脸检测和标定技术、人体关键点检测技术、分割技术。他分别分析了抖音在这些技术上的优势和目前面临的挑战。对于人脸检测和标定技术,他们的优势有关键毫秒级定位,在侧脸、暗光等复杂环境下算法鲁棒,这一技术的应用场景非常多,例如人脸美化,贴纸、人脸特效,眉形、美瞳、口红等的在线试妆。随后,他谈到视频推荐以及视频理解。在视频推荐算法中,如何优化打分函数,让用户获得更好的体验,这是值得研究的重点。视频理解包括对视频分类、打标签等,面临的挑战有很多,如投稿量巨大、视频持续快速增长、覆盖范围广、产品影响大、算法要求高、问题种类多、样本极不均衡、问题区域小,解决方式也有很多,如人机耦合、多重审核机制、定制化模型。随后他还提到大规模视频分类和标签,他举出了一些需要用技术解决的例子,如筛选出一些无意义视频、黑屏视频等。对于视频中的 OCR 技术,他表示,有些问题很难,需要能精细检测和分割。最后,王长虎博士总结,计算机视觉技术除了在抖音上有广泛应用,还支撑着今日头条、火山小视频、西瓜视频。他表示,计算机视觉是抖音和今日头条很多产品的重要基石,希望更多老师和同学加入字节跳动公司。快手多媒体内容理解部负责人李岩是第三位上台嘉宾,他的演讲内容是《多模态内容生成与理解》。在演讲中,他为大家介绍了快手是一家怎样的公司,以及他们为什么要研究多模态内容生成与理解技术。快手多媒体内容理解部负责人李岩「即使你处在偏远的山村,也有希望通过快手的作品获得更多粉丝,消除孤独感,获得更多的连接。」李岩如是说道,他举了几个典型的快手视频案例来说明。快手有海量多模态数据,超过 70 亿条短视频数据,超过 150 亿条视频播放数据。他强调,多模态技术有两大应用,一是会改变人机交互方式,二是使得信息分发更加高效。但现在研究这样的问题还非常难,存在三大挑战,一是语义鸿沟,二是异构鸿沟(数据种类比较多),三是数据缺失(多模态数据非常难以构建)。他表示,快手也在一直努力,希望大家能更好地记录,让每个人成为自己生活的导演,希望记录的过程能便捷、个性化、有趣、普惠。他如下几个例子:自动字幕与智能配音。可以通过语音合成技术更好地满足记录需求,这会使记录更加便捷和有趣。随后他也详述了语音识别和合成技术,也提到目前用得比较多的深度学习技术。音乐自动生成技术。视频配乐相对来说还比较难。在视频音乐生成上涉及到非常多的技术,也有一些领域知识,如歌曲结构、歌曲速度、音乐基础要素,这可能需要研究音乐和计算机视觉的人互相配合。Animoji。大家可以通过快手直接在安卓手机上体验,降低了用户的体验成本。目前他们的技术可以敏锐地捕捉到面部表情变化,拉低了硬件门槛。最后他总结到,未来会有两个非常重要的方向:多模态特征对齐和多模态特征表示。他表达了如下三点展望:一是多模态会带来新的人机交互方式,二是多模态会带来新的内容形式,三是多模态急需新的算法和大型数据集。最后一位演讲嘉宾是北航计算机学院长江学者特聘教授李波,他的演讲主题为《面向公共安全的天空地网大数据一体化处理》。北航计算机学院长江学者特聘教授李波网络世界中新型犯罪活动层出不穷,比如电信或网络诈骗、跨境网络攻击等。外国军机非法侵入我国海域,仅利用航天成像无法获取目标的全面画像,可以将天空地网协同应用,利用互联网得到目标的更完整信息。李波教授提到利用天空网信息结合挖掘目标完整画像的案例,也谈到遥感图像与社交媒体融合以及美国在公共安全领域的研究与应用。随后,他提出了几项关键科技问题:天空地立体感知问题:空间尺度差异大,时效性差异大,视角差异大,分辨率差异大。

网络内容分析问题:网络形式多样、使用独立;网络内容繁杂;用户行为复杂,全貌模糊;行为轨迹碎片化。

天空地网数据综合应用问题:图像视频结构化描述简单;案件涉及多维度的关联分析,如时空关联、因果关联等。解决思路如下:基于时空关联的目标与事件检测在地面上,可以利用时空结合的场景语义分割;还可以通过天空地相互引导,实现立体感知。面向实体的跨网内容关联这里涉及到基于关键要素的敏感内容检测。在检测的基础上,可以进一步基于相似语义和时空关联的知识学习进行知识抽取,随后基于概念属性的跨网身份关联,实现跨网知识融合。虚实融合的一体化事件分析实是指物理世界,虚是指网络世界。可以生成实体-动作元事件模型,结合警务知识指导的事件分析,进行公共安全事件研判。李波教授的演讲结束之后迎来精彩的圆桌讨论环节,快手多媒体内容理解部负责人李岩、北航计算机学院长江学者特聘教授李波、字节跳动人工智能实验室总监王长虎、国家互联网应急中心张冬明纷纷上台,展开了更多对高通量媒体内容理解的探讨,现场观众也发表踊跃提问。随后,李波教授对今天的论坛做出总结,对在场观众表达了感谢。精彩的论坛就此结束,但对多媒体内容的探讨还在继续。图:洪日昌、李岩、李波、王长虎、张冬明(从左至右)雷锋网 AI 科技评论后续也将带来关于 CNCC 的一系列新闻,敬请关注。

瑞典保险公司Folksa数据泄露,近百万客户信息流入社交媒体

当地时间11月3日,瑞典最大的保险公司Folksa证实,近100万客户的个人信息已泄露给Facebook和Google等社交媒体。Folksam表示歉意,并已要求公司删除该信息。据Folksam的营销和销售主管Jens Wikström称,公司在一次内部审计后发现数据泄露,泄露信息包括敏感个人数据如个人社会保险账号等。此后,Folksam立即向瑞典数据保护局报告了这一事件。Wikström表示:“从Folksam接收个人数据的公司有Facebook、Google、Microsoft、Linkedin和Adobe。” 这些企业可以分析folksam的客户及其他访问者登录的信息,然后利用泄露数据的分析结果,向客户提供定制产品。“我们知道这会引起客户的关注,我们认真对待发生的事情。我们已立即停止共享个人信息,并要求将其删除。”Folksam营销和销售主管表示,“我们这样做的目的是分析并为客户提供定制的报价,但是不幸的是,我们没有以正确的方式做到这一点。”发现漏洞后,Folksam立即停止与其数字合作伙伴共享敏感信息,并要求接收信息的公司删除这些信息。目前,没有信息表明该信息已被第三方以任何不当方式使用。据彭博社报道,Folksam是瑞典最大的资产管理公司之一,负责监管500亿美元的保险资产。数据泄露时间频频发生,主要通过外部泄露和内部泄露两种方式。前不久,亚马逊解雇了违反公司政策向非关联第三方泄露客户数据(包括电子邮件地址)的员工。这次Folksam遭遇的本国客户数据大量泄露事件,会是什么原因导致?参考来源:https://www.bleepingcomputer.com/news/security/folksam-data-breach-leaks-info-of-1m-swedes-to-google-facebook-more/https://finance.sina.com.cn/tech/2020-11-04/doc-iiznezxr9773586.shtml

徐大大seo:谷歌SEO如何做外链

外链是指其他网站链接到你的网站,这是谷歌SEO中非常重要的一部分。外链数量和质量对于网站排名有着非常大的影响。那么,如何做好外链呢?1. 内容质量首先,要做好外链,必须要有高质量的内容。只有内容质量好,才能吸引其他网站链接到你的网站。因此,要注重网站内容的质量,提供有价值的信息和资源,让其他网站愿意链接到你的网站。2. 社交媒体社交媒体是获取外链的重要途径之一。通过在社交媒体上发布有价值的内容,吸引用户分享和转发,从而获得更多的外链。同时,社交媒体也是一个很好的宣传渠道,可以提高网站的知名度和曝光率。3. 友情链接友情链接是指与其他网站进行链接交换,这是获取外链的一种常见方式。但是,要注意友情链接的质量,选择与自己网站相关性高、质量好的网站进行链接交换,避免与低质量网站进行链接交换,影响网站排名。4. 媒体报道媒体报道是获取高质量外链的一种重要途径。通过与媒体合作,发布有价值的新闻和信息,可以吸引媒体报道,从而获得高质量的外链。但是,要注意新闻的真实性和可信度,避免发布虚假信息,影响网站信誉。5. 相关论坛参与相关论坛是获取外链的另一种途径。通过在相关论坛上发布有价值的内容,回答其他用户的问题,可以吸引其他网站链接到你的网站。但是,要注意论坛的质量和相关性,选择与自己网站相关性高、质量好的论坛进行参与。总之,外链是谷歌SEO中非常重要的一部分,要注重外链的数量和质量,选择合适的方式获取外链,提高网站的排名和曝光率。

第九期|不是吧,我在社交媒体的照片也会被网络爬虫?

顶象防御云业务安全情报中心监测到,某社交媒体平台遭遇持续性的恶意爬虫盗取。被批量盗取用户信息和原创内容,经分类梳理和初步加工后,被黑灰产转售给竞争对手或直接用于恶意营销。由此不仅给社交媒体平台的数字资产带来直接损失,影响用户对社交媒体平台的信任,更破坏了内容产业的健康发展。

社交媒体是重要的内容平台中国互联网络信息中心(CNNIC)第46次《中国互联网络发展状况统计报告》显示,截至2020年6月,微信朋友圈使用率为85.0%,QQ空间、微博使用率分别为41.6%、40.4%,较2020年3月分别下降6个百分点、2.1个百分点。微信朋友圈、微博等主流社交平台长期占据大部分流量,并通过不断丰富的短视频、电商、本地生活等服务,构建完善的流量闭环和服务生态。通过社交平台,网民和企事业组织积极分享图文视频信息,进行各类宣传推广,展示个体形象。例如,2022年北京冬奥会是迄今收视率最高的一届冬奥会,在全球社交媒体上吸引超20亿人关注。顶象防御云业务安全情报中心第BSI-2022-dpda号情报显示,有黑灰产团伙开发出专门的恶意网络爬虫软件,破解某社交媒体平台的通讯接口和算法,通过篡改IP地址等方式,绕过平台设置的安全防护措施,对该社交媒体进行高频的数据盗取。被盗取的数据包含社交媒体用户信息,以及用户原创的文章、图片、视频等内容。社交媒体平台的数据是企业的重要数字资产。作为新型的生产要素,不仅是企业核心的竞争力,更是新产品、服务、流程和管理的重要组成部分。恶意爬虫的爬取、盗用行为,不仅造成企业数字资产损失,带来直接的经济损失,消耗了平台服务和带宽资源,严重破坏内容产业的生态秩序。

恶意爬虫肆意盗取社交媒体原创内容机械工业出版社出版的《攻守道—企业数字业务安全风险与防范》一书中,认为恶意网络爬虫会带来数字资产损失、用户隐私泄露和扰乱业务正常运行等三大危害,并将“恶意网络爬虫”列为十大业务欺诈手段之一。网络爬虫,又被称为网页蜘蛛,网络机器人,是按照一定的规则,自动地抓取网络信息和数据的程序或者脚本。网络爬虫分为两类,一类是搜索引擎爬虫,为搜索引擎从广域网下载网页,便于搜索检索,后者则是在指定目标下载信息,用于存储或其他用途。另一类是恶意爬虫,是从公开或半公开网络平台抓取商品、服务、文字、图片、用户信息、评价、价格信息以及账户密码、联系方式、身份等隐私信息。顶象防御云业务安全情报中心分析发现,盗取某社交媒体的恶意爬虫共有两种:第一种恶意爬虫由开发编程能力的人员自主编写,能够根据需要和目的,对规则、逻辑进行自定义;第二种恶意爬虫是直接购买标准化的爬虫工具,简单易用上手快,同时搭售反爬工具。爬虫开发制作门槛比较低。很多技术论坛社区有关于爬虫开发、研究、使用介绍,市面上也有很多专业的爬虫书籍。只要掌握Python编程语言,按照论坛、社区和书籍上提供的爬虫教程和实操案例,同时根据爬虫技术爱好者分享出来的平台、网站、App的API接口信息,就能够快速搭建出一套专门的爬虫工具。同时,市面也有很多标准化的爬虫工具。这类工具提供了可视化的操作,不懂编程、没有开发能力也能够使用。只需要简单的配置,就能够对目标进行爬取。不仅爬取的进度和结果是可视化,结果导出也相当便利。并且,这类工具还会提供付费购买的工具,帮助使用者绕过常规的反爬措施。

黑灰产盗取社交媒体数据的目的黑灰产盗取数据是为了牟利。盗取社交平台的用户信息和原创内容后,黑灰产对数据进行储存、加工,然后行商业化售卖,甚至进行诈骗。顶象防御云业务安全情报中心分析发现,黑灰产盗取社交媒体数据主要是以下三个目的。第一类,为其他平台导流。有非常多针对社交媒体的数据分析平台。通过对社交平台d用户账号信息、内容、浏览、点赞等数据分类处理后,就可以进行内容分析、榜单排行、数据监控等提供服务,输出为三方舆情服务。或者,提取出用户的关注聚焦点,制作类似聚焦的内容,为其他平台做导流。第二类,搬运内容为其他账号吸引粉丝。粉丝是社交媒体账号影响力的重要体现之一。由于大多数账号自身创作能力有限,很多账号通过爬虫爬取他人的优质文章、视频,再将内容简单加工后重新发布到自己的账号,由此达到快速吸粉的目的。说白了,就是剽窃他人原创版权。第三类,制作仿冒账号进行诈骗。通过爬虫爬取社交平台他人的信息、分享的文章、视频等内容,在同个平台或在另一个社交平台建立高仿的虚假账号,骗取粉丝的关注,然后进行各类欺诈。此外,竞争对手也会利用网络爬虫进行恶性竞争。同行的竞争是赤裸裸的。不少公司会雇佣黑灰产,对目标平台发起数据盗取攻击,从而导致竞品无法正常使用。如果在某个重要的节点,通过恶意爬虫对目标平台进行大流量的访问或盗取,会瞬间过高的并发量,出现DDoS效果,导致大量普通用户无法正常访问该网站,干扰平台的正常运营。

恶意网络爬虫的技术特征机械工业出版社出版的《攻守道—企业数字业务安全风险与防范》一书中,对恶意网络爬虫有详细的技术特征分析,大体来看,主包含以下几点特征。1、访问的目标集中。恶意网络爬虫主要是爬取核心信息,因此只浏览访问多个页面,对于非涉及信息数据的页面不做不访问。2、行为有规律。由于爬虫是程序化操作,按照预先设定的流程进行访问等,因此呈现出有规律、有节奏且统一的特征。3、同一设备上有规模化的访问和操作。爬虫的目的是最短时间内抓取最多信息,因此同一设备会有大量离散的行为,包括访问、浏览、查询等。4、访问IP地址异常。爬虫的IP来源地址呈现不同维度上的聚集,而且浏览、查询等操作时不停变换IP地址。并且很多爬虫程序伪装成浏览器进行访问,并且通过购买或者租用的云服务、改造路由器、租用IP代理、频繁变更代理IP等进行访问。5、操作多集中非业务时间段。爬虫程序运行时间多集中在无人值守阶段。此时系统监控会放松,而且平台的带宽等资源占用少,爬虫密集的批量爬取不会对带宽、接口造成影响。

针对恶意网络爬虫的防控建议基于恶意网络爬虫的技术特征以及社交媒体平台的特点,顶象防御云业务安全情报中心安全及防控建议如下。1、安全防护建议加强平台风险环境监测。社交平台的客户端可集成安全SDK,使其定期对App的运行环境进行检测,对于存在代码注入、hook、模拟器、云手机、root、越狱等风险能够做到有效监控和拦截。保障客户端安全。社交分析平台的APP和网页,可以分别部署H5混淆防护及端安全加固,以保障客户端安全。保障通信传输安全。黑产在业务通信传输的环节,可能会尝试篡改、爬取报文数据。通过对通讯链路的加密,可防止终端安全检测模块的数据被篡改和冒用。加强业务安全策略防控。针对批量爬虫的风险特征,可将社交媒体中各个业务查询场景的请求接入业务安全风控系统。同时将终端采集的设备指纹信息、用户行为数据等传输给风控系统,通过在风控系统配置相应的安全防控策略,有效地对风险进行识别和拦截。1)设备终端环境检测。识别客户端(或浏览器)的设备指纹是否合法,是否存在注入、hook、模拟器等风险。通常批量作弊软件大多都存在以上风险特征。2)行为检测。基于设备行为进行策略布控。针对同设备高频查询,同IP高频查询,相同IP段反复高频查询的请求进行监控。3)名单库维护。统计基于风控历史数据,对于存在异常行为的账号、IP段进行标注,沉淀到相应的名单库。对于名单表内的数据在做策略时进行分层,适当加严管控。4)外部数据服务。考虑对接手机号风险评分、IP风险库、代理邮箱检测等数据服务,对于风险进行有效识别和拦截。2、处置及防控措施顶象防御云业务安全情报中心建议,对识别为风险的请求进行实时拦截,直接反馈查询失败等,或在发现异常后通过弹出验证码的方式要求进行人机识别。第五代智能验证码。验证码能够阻挡恶意爬虫盗用、盗取数据行为,防止个人信息、平台数据泄露。当某一设备或账户访问次数过多后,就自动让请求跳转到一个验证码页面,只有在输入正确的验证码之后才能继续访问网站。但是设置复杂的验证码会影响用户操作,带来负面的体验感受。设备指纹+风控引擎+智能模型平台。设备指纹及时识别注入、hook、模拟器等风险,风控引擎对注册、登录、领取等操作进行风险实时识别判定;智能模型平台帮助社交媒体构建专属风控模型,由此构建多维度防御体系,有效拦截各种恶意爬虫风险,且不影响正常用户体验

在帅帅哒小扎眼里,虚拟现实和社交媒体更配哦!

Facebook 创始人、首席执行官马克·扎克伯格很早就表现出对 VR 技术的兴趣。正是 Facebook 于 2014 年以 20 亿美元收购了虚拟现实设备制造商 Oculus VR,引发了整个科技圈对虚拟现实的关注。最近,Facebook 发布消息称其将在三星 Gear VR 头显上应用 360 度视频流媒体技术。小扎表示,VR 将是下一个平台,在这里任何人可以体验任何他们想要的事物,人们将逐渐意识到 VR 将是一个重要的手段和工具。VR 到底将成为什么重要的手段和工具?在小扎眼里,虚拟现实和社交媒体结合便是这个市场的未来。作为一家拥有创新精神的互联网公司,Facebook 总是有众多超前的好点子,所以小编对此深信不疑。此外,智能手机巨头 HTC 也于近日对此做出了呼应,表示将和 Facebook 、Oculus 以及其他团队紧密合作,在所有平台上为未来的社交 VR 体验创造奠基石。Facebook 希望他们的工作可以创造价格低廉的网络基础设施设备,这样一来在目前不能承受互联网费用的地区扩大网络使用就更加合算。目前,Facebook 致力于用其“新社交 VR 团队”的创造来不断地发展奠基社交 VR 的长远未来。小扎表示,“未来无论身处世界何地,在任何时间,人们都可以相互集体聚会。我们在 VR 上就关注这两样东西。”想象一下你随时都可以坐在篝火前,和朋友一起玩耍的情景。你是不是对这一天的到来充满期待呢?如果答案是肯定的,一起持续关注新社交 VR 团队吧。

社交媒体和arXiv存在,让双盲评审形同虚设 | Reddit热议

白交 发自 凹非寺

量子位 报道 | 公众号 QbitAI双盲评审机制真的双盲吗?最近,Reddit上有这样一个讨论:社交媒体与arXiv是否损坏了顶会双盲的机制?13个小时,热度超过300…起因是一位研究人员分享了他的经历:NeurIPS 2020会议提交截止之后,他在Twitter上看到有人分享他们的arXiv研究成果,并得到了很好的反馈。关键是,这些人一般都是Twitter上的大V,大多都来自谷歌、Facebook等著名机构的研究人员。一旦发出,就会一呼百应,受到大家的点赞和转发。比如,就像这位Facebook AI研究员。甚至还有一些机构直接下场发推——DeepMind的新研究,自监督模型BYOL刷新ImageNet记录。而此时,这些大会的评审工作还没有完全结束。这样做不仅会给双盲评审人员巨大压力,还损坏了顶会双盲评审机制。还没有通过同行评审就放arXiv和社交媒体上,那双盲岂不是在搞笑?影响力or接收,哪个更重要?先不论双盲机制是否真的双盲。对于一个研究团队而言,每年顶会放榜,论文会被录用?录用几篇?都是他们关注的问题。毕竟这意味着你们这个团队在领域有多大的影响力,还有利于之后的研究进行。就像这位来自小型研究室的成员说的那样,几年前在ML和CV领域的认可度几乎为0,而被这些大会接收以后,原本毫不起眼的实验室也就有了一定的影响力。这样来看,影响力与论文接收其实并不冲突。但是对于一些团队而言,却有一个谁在前在后的问题,尤其是对于那些已经在领域内有一定影响力的人。被更多人认可、讨论、运用似乎就比被一个会议接收来的更重要。就像这位网友提到的那样:现实情况是,社交媒体上宣传对一篇论文的成功,远比是否被会议接收更重要。

等到会议真正放榜的时候,大部分的论文已经过时不受关注了。它只是为了让你的简历更加好看。但是对于一般的团队而言,是否要提前发布在arXiv,甚至发表在社交媒体上呢?

有的人作为一个旁观者的角度,认为自己从arXiv了解到很多棒的idea,当一篇论文还在审核的时候,就已经读过了,而最终是否会被会议录用,与我们毫无关系。这样来看,arXiv确实能够提供了更为广泛的交流机会。但是林子大了,什么样的论文也就有了,arXiv论文鱼龙混杂也不是一天两天的事情了。那么对于一些没那么大影响力的团队而言,担心自己的idea被人窃取,也估计收不到那么多的关注,也就不会提前在arXiv上发表,更别说在Twitter上发表了。同行评审也一直饱受争议而落回会议的同行评审制,其实也一直饱受争议。最关键的原因,就在于它的不透明性。如何审?有多少人审?这些审稿人的身份是什么?仅仅因为少数人甚至可能只有3-4人的评审观点,就能判断这个论文的好坏?GAN的发明人,现为苹果AI负责人Ian Goodfellow 就曾炮轰同行评审机制,认为是这一制度导致了如今AI会议论文下降。其中,「评审人质量参差不齐」是主要原因,浮夸的论文被选中,真正的好论文反而被埋没。那么如何解决这个问题呢?既然如此,arXiv和社交媒体会一直存在,审稿也会继续,那么该如何解决这个问题呢?此前,就曾有过一个会议解决这个问题,KDD 、ACL就曾要求,在论文结果出炉之前不允许发表在arXiv上。在这里,有一些网友提供了自己的建议:arXiv可以为正在审阅的论文添加匿名模式,发布的同时不会透露其身份。修改会议规则,取消可以通过合理方式(比如,互联网搜索)识别作者的论文的资格。而如果在审稿途中,已经知晓了论文作者是谁,该如何做呢?有这样一个建议:启动一个关于论文的Reddit线程,或者问问朋友们对论文的arxiv版本有什么看法。

如果你已经在Twitter上知道了论文作者,那么为何不更进一步,利用Twitter寻找论文的缺陷—这反而还会抵消知道作者很有名的偏见。 你觉得呢?有什么更好的建议吗?欢迎与我们分享~

参考链接:

https://www.reddit.com/r/MachineLearning/comments/hbzd5o/d_on_the_public_advertising_of_neurips/

作者系网易新闻·网易号“各有态度”签约作者

AI框架解释你的社交媒体订阅,提高透明度和可解释性

编辑 | bie管我叫啥

发布 | ATYUN订阅号Feed是现代音乐推荐,新闻聚合器和社交媒体平台的基石。如果你像大多数人一样,你每天会花几分钟到几个小时滚动浏览歌曲,剪辑,文章,以及根据你的兴趣和偏好做出的广告。但是,如果支持Feed的算法(及其建议)更加透明就更好了。

分析交互图马克斯普朗克信息学研究所的研究人员研究了一个框架——活动项目关系发现框架FAIRY,用于系统地发现、排列并解释用户行为与社交媒体提要中出现的内容之间的联系。论文的合著者写道,透明度和可解释性是现代社会认知超载、过滤气泡、用户跟踪和隐私风险的关键问题,feed源于一个人的兴趣,友谊网络,在平台上的行为以及外部趋势的复杂组合。随着时间的推移,用户积累了数千个共同构成个人资料的行为(帖子,赞成,喜欢,评论等),使用户无法记住所有这些细节。FAIRY试图通过使用用户可见的信息创建用户特定的交互图来解决这一难题。它从真实的社交媒体平台数据中学习预测相关性与出乎意料的模型,然后利用学习到的排名技术来揭示和排名图表中的关系。引导FAIRY的功能分为五组:用户,类别,项目,路径实例和路径模式,其中“路径”指的是解释路径。用户的影响力(例如,跟随者与被跟随者的比率)被衡量为对其活动的补充,以及他们与各种feed项目的接触。研究人员指出,由于典型人员进行的feed交互量很大,因此图表实体关系的范围从数千到数百万。前面提到的学习排名方法通过仅向用户呈现相关(通常用作令人满意的解释)或出乎意料(被遗忘的或未知的关系)的前几个连接使得它们更容易解析。训练与测试在研究中,科学家们委托20名志愿者与两个平台进行互动,Quora和Last.fm,并使用新账户,每个账户有5个粉丝。在几个会话过程中,他们至少在两个服务中的一个上花费了20个小时,执行至少12个活动,同时在滚动整个feed后找出并非显而易见的项目。在每次会话之后,团队更新交互图并在挖掘feed项的解释路径之前,为每个用户选择三个并非显而易见的建议。在一系列测试中,研究人员发现,FAIRY在预测用户认为相关和令人惊讶的解释的任务方面优于三个关系挖掘基线。他们将其成功归功于用户影响范围和学习到排名方法的强大信息网络表示,并且他们认为该工作是朝着提高社交媒体feed透明度目标迈出的第一步。在未来,该团队计划将FAIRY作为浏览器插件实施,并进一步调查用户在多个平台上的活动效果。论文:arxiv.org/pdf/1908.03109.pdfEnd

社交媒体的神操作:如何在互联网上删去一段历史?

By 超神经场景描述:在信息资讯爆炸的今天,人们关注的焦点和记忆,在算法的应用下,弊端和优点都十分鲜明,那么我们在数据信息中,主动或者被动的记住还是忘记,又是如何被影响的呢?关键词:集体失忆 推荐算法 网络屏蔽在科幻作品中,经常出现使用工具或者咒语,使人消除近期的记忆。被消除记忆的人,通常是因为看到了不该看的,或者是忘掉想忘掉的。在现实中,还没有这样的工具,重要的历史都会被同时代的人,记录成为各种形式。数据作为新的信息载体,也极大的改变了人们的观念体系。无数新的热点,逐渐覆盖我们的记忆,在新闻热点的影响下,我们不断被动刷新认知。热点越多,越侵占我们的记忆空间。如果不被反复强调,时间长了,有些热点,就像是没有发生过一样。一段小故事:极端观念的形成在 2014 年前后,正是 ISIS 崛起的那几年,也正是社交媒体、移动互联网信息爆炸的时期。虽然他们倡导的主张极端保守,但 ISIS 却使用丰富的传播手段,比如推特、脸书和油管这些工具,来宣传极端思想,以此吸引全世界各地的支持者加入他们。其中脸书和推特都是 ISIS 的重灾区他们甚至还知道如何打造自己的人设,除了发布残暴的刑罚视频,他们还会充分讨好年轻网友。甚至打造了一个「圣战猫咪 Islamic State Cats」的账号,专门发布他们生活中的小猫照片和视频,直到这些账号,被推特和脸书一一关闭。封号前,这曾是 ISIS 在推特上最受欢迎的账号之一在 2018 年第一季度,Facebook 一共删除了 2888.37 万条帖子,同时关闭和删除了大约 5.83 亿个虚假账户,这一块主要是指恐怖主义,和仇恨言论的相关信息和账户。巨头的权力:悄悄抹去不和谐的痕迹Facebook 表示,在屏蔽和删除帖子的过程中,已经越来越少的依赖人力,目前 99.5 % 与恐怖主义相关的帖子,是由 Facebook 通过人工智能的技术手段找到的。

其中一种技术就是图像识别与匹配,一旦用户发布的图片疑似涉嫌,Facebook 会通过算法实现自动匹配,找出图片是否和 ISIS 的宣传视频有关,或者能否和已删除的极端图片或视频相关联,进而采取封禁措施。Facebook 的技术团队曾在博客《Rosetta: Understanding text in images and videos with machine learning》中,描述了图像识别工具 Rosetta 是如何运行的。图像识别工具 Rosetta 为识别阿拉伯语做了特殊处理Rosetta 使用 Faster R-CNN 检测字符,再通过CTC(Connectionist Temporal Classification)损失的 ResNet-18 完全卷积模型,来进行文字识别,并用 LSTM 增强准确性。最终生成的文本识别模型结构此外,Facebook 还进行着文本分析研究,对网站上恐怖分子可能使用的语言进行解析,一旦发布的内容涉及恐怖主义,立刻就会做出相应的对策。除了日益强大了的 AI 审核工具,Facebook 也有强大的人工审核团队,他们的安全团队分为社区运营和社区诚信两支队伍。社区诚信团队主要负责建立举报-反应机制的自动化工具。目前,这支人工审查团队已经达到两万多人,以 Facebook 目前二十亿活跃用户来算,每名安全人员需覆盖十万用户。直播网红:即使平台不干涉,最多火半年资料显示,目前国内映客、花椒、一直播、美拍、陌陌、火山六大娱乐直播平台的有效主播人数约为 144 万,如果加上游戏直播平台的斗鱼、虎牙、企鹅电竞和熊猫TV,国内知名直播平台的有效主播总数大致应在 240 万~250 万人。在这些想要快速成名的年轻人中,很多人并不具备成为偶像的条件。于是,他们就另辟蹊径,通过整容、恶搞、极端表演来吸引用户的眼球。有主播表演生吃动物、喝辣椒油,甚至有主播进行铁轨上拍照、高速上停车、攀爬高楼、高台跳水,各种高度危险的行为,一度发生了多次主播因拍摄视频造成严重伤亡的事件。经历了发展之初那段上无监管、下无门槛的混乱时期后,国家监管部门迅速介入行业规则确立,各类法律法规陆续出台,专项整治行动此起彼伏,各个平台也开始打击各种内容违规的主播。快手的 CEO 宿华在对媒体的访问中提到,快手的推荐算法并不是简单地打标签,而是交互影响,比如「有这么几个人都共同喜欢同样一个人,我们就会认为这些人具备了相同的某个特征。」正是给予这些特征,算法能够预估内容与用户之间匹配的程度。在推荐系统中,最为常用的就是协同过滤算法 Collaborative filtering,简单来说,这个算法主要的功能是预测和推荐。基于协同过滤算法的推荐系统原理示意

算法通过对用户历史行为数据的挖掘发现用户的偏好,构建用户画像或者内容画像,基于不同的偏好对用户进行群组划分来向用户推荐可能感兴趣的内容。第一类是 Neighborhood-based,第二类是 Model-based approach,在这种方法中,模型使用不同的数据挖掘,机器学习算法来预测用户对未评估内容的评分。

协同过滤算法(用户推荐系统)分类大多数商业应用也都是混合型的,也通过多种推荐算法重叠,弥补不同算法的缺陷,使推荐结果更加精准。

现在,我们很难再看到极端低俗的视频内容,也更不会看到他们因为观众的热捧被顶上首页。但这并不证明这些视频没有被拍摄,或者说这些视频内容没有在真实世界发生。集体失忆:你看到的都是Ta想让你看到的我们所接触的各种资讯,都是通过层层筛过的算法之后,所构建起来的一种景象,但它究竟会不会是一个「楚门的世界」,恐怕也很难说清楚。

何况在这个世界上,来自于不同的政府、组织、民族、文化的力量都在干预着信息的呈现,这个世界的真相,从来都不会是随便一刷手机,不动脑子就能明白的。不断被干预的记忆背后,是掌控我们社交渠道的大公司,只要他们想,就可以轻而易举的控制舆论,让民众很快忽略、忘记一些事情。拥有越来越多智能工具,并不能是我们惰于思考的借口。相反,我们所需要的是在技术的加持下,更努力去探究世界的真相。

用JAVA的DEA算法衡量社交媒体页面的流行度

Measuring the Social Media Popularity of Pages with DEA in JAVA原文作者:Vasilis Vryniotis原文地址:http://blog.datumbox.com/measuring-the-social-media-popularity-of-pages-with-dea-in-java/译者微博:@从流域到海域译者博客:blog.csdn.net/solo95用JAVA的DEA算法衡量社交媒体页面的流行度在前面的文章中,我们讨论了数据包络分析(Data Envelopment Analysis)技术,我们已经看到它如何被用作一个有效的非参数排序算法。在这篇博文中,我们将开发出一个JAVA数据包络分析的实例,我们将用它来评估网络上的网页和文章的社交媒体流行度。该代码是开源的(在GPL v3 license下),您可以从Github免费下载。更新:Datumbox机器学习框架现在是开源的,可以免费下载。查看包com.datumbox.framework.algorithms.dea以查看Java中Data Envelopment Analysis的实现。数据包络分析在JAVA中的实现代码是用JAVA编写的,可以直接从Github下载。它是根据GPLv3许可的,所以可以随意使用它,修改它,或者再分发。该代码实现了数据包络分析(Data Envelopment Analysis)算法,使用lp_solve库来解决线性规划问题,并使用Web搜索引擎优化分析(Web SEO Analytics )索引提取的数据,以构建基于Facebook,Google Plus和推特上分享的一个混合的社交媒体页面流行度矩阵。在前面的文章中介绍了算法的所有理论部分,在源代码中可以找到关于其实现的详细的javadoc注释。(原博文之后数据包络分析(Data Envelopment Analysis)算法及其实现全部简称了DEA,请读者注意,译者注。)下面我们提供一个关于其架构实现的高级别描述:1. lp_solve 5.5 library为了解决各种线性规划问题,我们使用一个名为lp\_solve的开源库。某些特定的lib是用ANSI C编写的,并使用JAVA包装来调用库方法。因此,在运行代码之前,您必须在您的系统上安装lp_solve。该库的二进制文件在[Linux和Windows都可以使用,您可以在lp_solve文档中阅读更多有关安装的信息。在尝试运行JAVA代码之前,请确保您的系统上安装了(相关的)特定库。有关安装和配置库的任何问题,请参阅lp_solve文档。2.DataEnvelopmentAnalysis Class这是DEA算法的主要实现类。它实现了一个名为estimateEfficiency()的公共方法,它获取记录的Map并返回它们的DEA得分。3. DeaRecord ObjectDeaRecord是一个特殊的对象,用于存储我们记录的数据。由于DEA需要分离输入和输出,因此DeaRecord对象将以DEA可以处理的方式分别存储我们的数据。4. SocialMediaPopularity ClassSocialMediaPopularity是一个应用程序,它使用DEA来评估社交媒体网络上Facebook的like,Google的 +1和twitter的Tweets的网页流行度。它实现了两个受保护的方法:calculatePopularity()和estimatePercentiles()以及两个公共方法loadFile()和getPopularity()。calculatePopularity()使用DEA实现根据社交媒体计数来估计页面的得分数。estimatedPercentiles()方法获取DEA分数并将其转换为百分位数。总的来说,百分比比DEA分数更容易解释; 因此当我们说一个网页的流行分数是70%时,这意味着该网页比70%的其他网页更受欢迎。为了能够估计一个特定页面的流行度,我们必须有一个包含其他页面的社交媒体数据的数据集。这是有原因的,因为需要预测哪个网页是受欢迎的,哪些不是,您必须能够将其与网络上的其他页面进行比较。为此,我们使用来自以txt格式提供的Web SEO分析索引的小型的匿名样本。您可以通过从网页上的更多页面提取社交媒体计数来构建自己的数据库。(社交媒体计数,比如点赞数、转发数、评论数)loadFile()方法用于加载DEA的上述统计信息,getPopularity()方法是一种易于使用的方法,可以获取Facebook的like,Google的+1和一个页面的Tweets数量,并以此评估其在社交媒体上的流行度。如何使用数据包络分析的JAVA实现在DataEnvelopmentAnalysisExample类中,我提供了2个不同的关于如何使用代码的例子。第一个例子直接使用DEA方法来根据它们的输出(ISSUES,RECEIPTS,REQS)和输入(STOCK,WAGES)来评估组织单位的效率。这个例子来自DEAzone.com的一篇文章。代码语言:txt复制Map<String, DeaRecord> records = new LinkedHashMap<>();

records.put("Depot1", new DeaRecord(new double[]{40.0,55.0,30.0}, new double[]{3.0,5.0}));

//...adding more records here...

DataEnvelopmentAnalysis dea = new DataEnvelopmentAnalysis();

Map<String, Double> results = dea.estimateEfficiency(records);

System.out.println((new TreeMap<>(results)).toString());第二个示例使用我们的社交媒体流行度应用程序,通过使用来自社交媒体的数据来评估页面的流行度,例如Facebook的like,Google的+1和Tweets。所有的社交媒体计数都被标记为输出,我们传递给DEA一个空的输入向量。代码语言:txt复制SocialMediaPopularity rank = new SocialMediaPopularity();

rank.loadFile(DataEnvelopmentAnalysisExample.class.getResource("/datasets/socialcounts.txt"));

Double popularity = rank.getPopularity(135, 337, 9079); //Facebook likes, Google +1s, Tweets

System.out.println("Page Social Media Popularity: "+popularity.toString());必要的扩展(上面)所提供的代码只是DEA如何被用作排名算法的一个例子。为了改进其实现,需要进行下面的扩展:1.加速(算法的)实现特定的DEA算法实现会评估数据库中所有记录的DEA得分。由于我们需要解决如同数据库中记录数量那样多的线性规划问题,这使得实现变得缓慢。如果我们不需要计算所有记录的分数,那么我们可以显著地加快执行速度。因此,该算法的小扩展可以使我们更好地控制哪些记录应该被解决掉,哪些只能被用作约束。2.扩大社交媒体统计数据库(这篇文章所)提供的社交媒体统计数据库由来自Web SEO Analytics索引的1111个样本组成。为了能够估计更准确的流行(度)分数,需要更大的样本。您可以通过统计来自网络上更多页面的社交媒体计数来创建自己的数据库。3.添加更多的社交媒体网络该实现使用Facebook的喜欢,Google的+1和推文的数量来评估文章的受欢迎程度。不过,来自其他社交媒体网络的指标可以很容易地被考虑在内。您只需要从您感兴趣的网络中构建一个社交媒体数据库,然后扩展SocialMediaPopularity类来处理它们。关于实施的最终意见为了能够扩展(算法的)实现,您必须对Data Envelopment Analysis的工作原理有一个很好的理解。这在前面的文章中已经介绍过了,所以在继续进行任何更改之前,请确保您阅读了之前的教程。此外,为了使用JAVA代码,您必须在您的系统中安装lp\_solve库(参见上文)。如果你在一个有趣的项目中使用这个实现,那么就给我们一条线索,我们将在我们的博客上展示你的项目。另外,如果你喜欢这篇文章,请花点时间在Twitter或Facebook分享。

xiao77论坛php,论坛

大家好,又见面了,我是你们的朋友全栈君。论坛1. 如何加其他人为好友?ID头像下方有“加好友”、“发消息”、“打招呼”和“串个门”的互动功能。在发帖的头像区和该人的个人资料区都可以进行互动,且有不同的奖励。 2.看到喜欢的帖子如何保存?可点击帖子下方的“收藏”按钮,然后回到个人空间的收藏应用中查看即可。 3.如何查看所有我参与过的帖子?登录成功后,在页面右上角点击“帖子”即可查看。 4.如何知道我参与的帖子有了新的回复?当有人回复了你的帖子,跟你打招呼、留言、站短的时候,在登录名的右上角会有提醒。 5.如何发帖及传图?1.论坛左上角是发帖入口2.发帖必须选择[分类主题],不然无法发布。3.上传图片:A.点击上图中的传图键B.选择[批量上传]点击浏览,选择你电脑里的图片,可以多选,然后点击[上传]。上传之后会显示图片列表,你就把图片插入你想编辑的位置,点击一下该图片就可以了。C.待图片全部插入之后,关闭图片上传框就OK啦!如果插入的是图片的网络地址,你可以再[网络图片]处进行操作。 6.拼单专区是干什么的?如何发起拼单和参加拼单?拼单专区是会员自由发起团购的地方,拼单专区的宗旨是通过拼单凑量的形式争取到各优惠的价格。如果您有好的拼单货源可以通过发表新帖的方式发起拼单,如果您要参加某一个产品的拼单也可以在该帖内跟帖。为了避免广告的嫌疑,拼单专区不允许出现任何网站地址连接。7.如何在网站转让我的二手闲置?Onlylady网站有专门的“跳蚤市场”,专供会员交易二手闲置。注:跳蚤市场只可转让国家法律法规所允许的二手物品。8.想和大家分享我的视频,该如何操作?Onlylady网站没有专门的视频论坛,您你可以把您在别处发布的视频用代码形式转帖在论坛里的相应版块,这样就能和onlylady的广告会员分享你的视频了发布者:全栈程序员栈长,转载请注明出处:https://javaforall.cn/125337.html原文链接:https://javaforall.cn

突破传统营销:SEO、社交媒体和聊天机器人的联动策略

搜索引擎优化(SEO)、社交媒体和聊天机器人之间的界限越来越模糊,这为您创造了与受众建立联系和推动参与的新机会。如果您对聊天机器人技术有些疑虑,那就让我们来看看这些令人兴奋的新可能性能否让您安心!让我们来了解搜索引擎优化、社交媒体和聊天机器人的交叉点,并概述一些在数字营销中利用它们的综合优势的策略。桥接SEO和社交媒体搜索引擎优化是我们提高搜索知名度的方式,而社交媒体是每个成功的数字营销策略的重要组成部分。两者可能会感到脱节,使跨平台参与成为一项挑战。这就是聊天机器人可以派上用场的地方。人工智能驱动的工具可以模拟人与人之间的对话,整合到你的社交媒体中,可以弥合你的SEO和社交媒体策略之间的差距。聊天机器人根据用户行为、查询和偏好提供对相关内容的即时访问,使他们更容易找到所需的内容。 这种深入、即时的互动可以提高内容在两个平台上的可见度和可发现性。增强跨平台的用户体验优化用户体验 (UX) 对于搜索引擎优化、社交媒体和聊天机器人交互的参与度和满意度至关重要。聊天机器人可以当场回答用户问题,帮助用户了解您的品牌目标,并引导他们在您的社交媒体页面或网站上找到他们需要的东西。跨平台的无缝和一致的体验意味着创建一个有凝聚力的生态系统,让用户的体验更加满意。跨渠道内容跨渠道的内容分发方法对于提高知名度和影响力也至关重要。这意味着利用搜索引擎优化和社交媒体来发布原创内容并增加流量。使用跨渠道方法可以确保您的内容覆盖尽可能广泛的受众,并不断为您的品牌吸引新用户。利用社交聆听获得 SEO 洞察力社交聆听是一门监测社交媒体渠道反馈的学科,包括正面和负面的反馈。社交媒体监听工具可以帮助您直观地了解用户在社交媒体平台上的对话和反馈,为您的搜索引擎优化和内容策略提供有价值的见解。以下是一些利用社交聆听来改善 SEO 的主要方法:确定话题和趋势户对话和反馈,您可以确定热门话题或行业趋势,进而为您的关键词和内容创建提供参考。紧跟这些趋势并将其融入到内容中,可以提高搜索引擎优化和目标受众对您的关注度。洞察用户需求社交监听数据可以提供有关用户偏好和需求的宝贵见解,让您可以调整和定制内容与聊天机器人的互动。了解用户谈论和关心的内容可以帮助您创建能引起共鸣的内容和满足用户需求的聊天机器人互动。监控用户反馈社交监听工具还能帮助您监控社交媒体平台上的用户反馈,让您找出能促进积极品牌声誉和推动参与的回应。您可以模仿这些用户的推理,将他们的反馈融入您的内容和聊天机器人互动中,从而提高搜索引擎优化和品牌声誉。通过整合聊天机器人扩大影响力将聊天机器人整合到您的社交媒体战略中可以改变内容扩增的游戏规则。您可以使用聊天机器人根据用户的偏好、行为和参与历史记录锁定目标用户,这样就能显著扩大内容覆盖范围,提高参与度和转化率。以下是一些可行的策略:促进社交分享鼓励用户在他们的网络中分享您的内容可以进一步扩大您的影响力。聊天机器人可以促使用户在他们的社交媒体上分享您的内容,从而迅速传播您的品牌。衡量成功和投资回报率衡量任何战略的成果对于持续改进和发展都至关重要。准确跟踪参与度指标、用户满意度和转化率可以确定需要改进的地方,并优化您的流程。以下是衡量综合战略成功与否时需要考虑的几个关键绩效指标(KPI)。用户参与度用户在您的网站、社交渠道和聊天机器人互动中的参与度对于评估策略的有效性至关重要。 需要考虑的指标包括对话时长、参与时间和回复率。这些指标将帮助您确定哪些渠道和策略最能吸引受众并促进转化。用户满意度评估用户满意度是新综合战略的另一个重要指标。反馈、评分和评论都是收集用户满意度量化数据的有用工具。对用户对话的定性分析可以提供其他有关用户情感和满意度的见解。通过将两者结合起来,就能了解用户对您的战略的满意程度。您可以找出需要改进的地方,并优化您的方法,以更好地满足他们的需求。转化率和投资回报率最终,您应该从转化率和投资回报率(ROI)的角度来衡量您的综合战略是否成功,因此您需要将时事通讯注册、产品购买和/或潜在客户生成等指标纳入其中。通过跟踪和分析综合战略对转化率的影响,您可以根据数据做出决策,决定在哪些方面分配资源,以及如何优化您的方法。最后整合搜索引擎优化、社交媒体和聊天机器人是提高参与度、增加知名度和促进转化的有力工具。您可以在各个平台上提供无缝、一致的用户体验,让他们更容易找到所需的内容并与您的品牌互动。因此,随时了解行业变化、衡量成功与否、促进跨团队协调与合作至关重要。

从云VR、VR直播、VR流媒体、VR社交,看5G+VR表现如何?

5G+VR说了这么久,到底应该怎么用?正文共 3401 字 13 图;预计阅读时间 9 分钟 自5G商用牌照正式落地后,5G已成2019年科技行业发展之热点。智能家居、物联网、车联网均趁5G浪潮而起,5G+VR亦被推至风口,部分人将2019年再次被称为“VR元年”。但一提及5G+VR的具体应用,许多人就显得有些模糊。5G将如何应用于VR?小编认为,5G于VR上的应用有这四方面:云VR、VR直播、VR流媒体、VR社交。今日,小编就从这四个方面分析5G+VR具体的应用场景。5G+云VR:突破硬件壁垒,实现广泛普及VR技术的出现为人类科技的发展提供了全新的可能。其对现实逼真的模拟,感官上震撼的体验将会在娱乐、培训、教育以及医疗等众多行业有着广泛的应用。但另一方面,VR技术在硬件方面存在的诸多问题,一定程度上限制了当前VR产业的发展。

VR硬件目前有何问题?那么VR硬件设备当前存在哪些问题呢?小编总结下来,有以下两点。一、硬件成本过高。当前,市面上主流的VR头显集中于HTC、Oculus、Sony以及Valve等行业头部厂商,这些公司旗下头显产品价格并不便宜。如今年Valve推出的Index头显,售价高达1000美元;而相对亲民一些的Oculus Rift S/Oculus,售价也高达399美元。这样高昂的成本,足以让大多数消费者望而却步。Valve Index

二、设备体验不佳。目前,一套完整的PC VR头显包括头显、定位器、计算主机、控制器等一系列设备。这些设备不仅需要进行复杂的组装,而且还带来了线缆的束缚。而较为轻便的VR一体机,往往在体验上无法与PC VR头显相比。如Oculus 近期推出的一体机头显Quest,虽然在体验和便携上取得了一定的平衡,但仍无法撼动硬件市场的整体状况。5G赋能云VR,体积、成本双“减负” 云VR能够将云计算、云渲染的理念和技术引入至具体的VR应用中,借助高速稳定的5G网络,将云端的显示输出和声音输出等经过编码压缩后传输到用户的终端设备,从而实现用户侧设备的轻量化和低成本化,一定程度上改善VR硬件当前存在的两个问题。因此,随着5G时代的来临,云VR的确有着广泛的应用前景。其云端计算带来的轻量化和低成本化优势,或许能拓展当前VR产业的市场,实现更广泛的普及。5G+VR直播:全民普及尚有难度,大型直播将成主流5G加持之下,云VR或许能实现广泛普及,那VR直播又如何呢?

VR直播现状首先,小编将从三方面分析VR直播面临的状况。一、硬件方面。首先,VR直播的观看需要头显的支持,当前VR头显较低的普及率,一定程度上就限制了VR直播的发展。而在直播本身方面,VR直播所需的拍摄成本较传统直播高出许多。如今,一名主播只需要一部智能手机或是一台电脑,就能开始正常的直播。但VR直播却需要投入在专业设备、专业拍摄人员、技术调试上,大量的资金和人力成本。二、应用场景。VR直播可以投入的应用场景十分广阔,包括教学培训、医疗直播、大型活动直播等多个领域。其中,大型活动的直播最具发展潜力。诸如演唱会直播、体育赛事直播之类的大型活动对“临场感”方面有着更多的要求,而VR直播恰好能够满足这一点。NBA VR直播

三、网络方面。与传统直播相比,VR直播在带宽和延迟上要求更高。VR直播所需的全景视频实时数据,远比传统直播上传的视频数据高出许多。此外,目前传统直播最高能达到4K的清晰度,但VR直播为了保证舒适的体验,清晰度理论上应该达到8K。5G赋能VR直播,官方平台将成主力面对VR直播当前的状况,5G能发挥什么样的作用呢?首先,5G网络带来的高带宽和低延迟,能够一定程度上能解决VR直播在网络方面的问题。其次,在硬件方面,5G加持下的云VR也能改善VR头显的普及问题。但在拍摄上的成本,5G网络恐难发挥作用,因此VR直播或许很难一开始就像传统直播一样演变成全民直播的局面。再联系上述提及的应用场景,小编认为:在5G的加持下,VR直播同样有着巨大的前景。但与云VR带来的大规模普及不同,VR直播将集中在政府以及直播平台等官方平台手中,在大型活动直播和一些行业具体应用上发挥作用。5G+VR流媒体:内容加持下的蓬勃发展那么VR流媒体又如何呢?小编认为,VR流媒体当前的状况与VR直播有些类似,但具体细节上有所不同。VR流媒体发展的现状一、网络方面。与VR直播类似,VR流媒体需要即时从云端下载视频数据。为了保证观影的流畅与较高的清晰度,VR流媒体同样需要高带宽以及低延迟的网络支持。二、内容方面。与VR直播不同,VR流媒体服务更依赖内容平台的支持。当前VR流媒体领域已经有许多内容平台入局。其中,一部分来自于老牌的传统流媒体平台,例如美国环球公司与福克斯旗下的Hulu,当前较为热门的Netflix,以及谷歌旗下的YouTube;另一部分则是Visbit、NextVR这样专门的VR流媒体服务商。这些内容平台,能够给VR流媒体提供优质的内容服务。 Hulu VR

三、硬件方面。在用户方面,VR流媒体同样需要VR头显的支持。但在内容上,VR流媒体当前主要依靠内容平台的支持,内容制作的硬件和技术条件更多是内容服务商考虑的事情。此外,VR流媒体在即时下载方面有着一定的要求,即时上传上要求不高。因此,在硬件设施方面,也没有VR直播那样高的要求。5G赋能VR流媒体,实现全面应用对于VR流媒体来说,网络的问题和VR头显的普及率,5G都能在一定程度上有所改善。而更为关键的内容方面,则有一系列老牌流媒体和专业VR流媒体厂商的支持,从而提供丰富的内容。这也是VR流媒体与VR直播最大的区别所在。因此,5G来临之后,随着云VR带来的设备普及,VR流媒体或许也能顺应潮流,迅速发展。5G+VR社交:技术层面尚未成熟前面提及的云VR、VR直播、VR流媒体在5G的加持下,或多或少都有着一定的发展前景。但VR社交或许并非如此。

VR社交发展的现状一、技术方面。在VRPinea此前的稿件还未脱离技术驱动阶段的VR社交,其应用与硬件究竟“是敌是友”?中,我们已经对VR社交的发展现状进行了一定的分析。当前,面部捕捉技术、动作追踪技术尚未成熟,VR社交还处于技术驱动阶段,并不能成为一个真正的社交产品。VR社交应用vTime

二、安全方面。这主要体现在两个方面,一个是个人隐私数据的安全问题,这也是网络安全中难以回避的问题;另一个则是VR空间中的骚扰行为,相较于现实空间,VR空间中的骚扰行为成本更低。5G赋能VR社交?现阶段或难实现对于VR社交而言,5G带来的高质量网络,的确能为需要网络支持的VR社交带来一定助力,但并非现在。VR社交当前发展面临的问题,主要还处于技术层面。在未来的2-3年期间,VR社交可能还难以成为一个真正的社交产品,而5G网络对VR社交的助力暂时还无法体现。因此,就现阶段来看,5G似乎并不能为VR社交的发展带来显著的影响。总体来说,5G+VR的确大有可为,这主要体现在云VR、VR直播、VR流媒体等三个方面,VR社交或许还要再等等。此外,虽然5G牌照正式落地,但5G网络的基础建设还需要一段时间的积累。看似5G+VR的具体应用已在眼前,但真正进入普通人的生活,或许还需一段时间。本文属VRPinea原创稿件,转载请洽:[email protected]

Salesforce发布可分析社交媒体内容的人工智能工具

就在CrimsonHexagon推出一项采用人工智能分析发布在社交网络上的媒体内容一周时间后,另外一个重要参与者也加入其中。Salesforce.com今天推出了一款名为Eistein Vision for Social Studio的工具,可以让Salesforce营销平台的用户追踪消费者在线分享的图片。这个工具是由一个计算机视觉服务提供支撑的,Salesforce在今年年初发布该服务,主要面向用用开发者。目前人工智能在解析视觉信息方面还远远落后于人类,但是社交媒体上大量内容很好地平衡了准确性的问题。企业可以使用这个新工具将他们手机关于基于文本的内容数据放到更好的上下文中。例如,一家运动服饰公司可以将Twitter上其标识出现在用户图像中的次数进行对比,以创建更完整的用户参与情况。营销团队可以从结果中得到信息,以评估最近一次社交媒体活动带来的影响。或者,同样的数据可以用来对比品牌竞争情况。此外,Salesforce表示EinsteinEnvisionforSocialStudio对于那些要求更彻底查看用户行为(借助预编程的视觉库)的任务来说也是有用处的。这款工具可以识别1000种不同的对象、200种食物、60种场景以及超过200万个标识。连锁餐厅可以利用这种能力来检查最吸引消费者注意的菜肴,以及了解季节性变化相关的信息。Salesforce认为,其他行业的企业也可以在他们自己特定的领域中使用这个工具。这次发布Einstein Vision for Social Studio只支持Twitter,但是根据报道,Salesforce未来还将陆续增加更多平台。此外预计Salesforce还将拓宽这款服务能够识别的对象范围以触及更多市场。鉴于面对Crimson Hexagon的竞争,后一点尤为重要,更不用其他社交媒体监控提供商也将不可避免地加入计算机视觉的竞赛中来。

联邦贸易委员会要求社交媒体公司提供用户数据(Internet)

美国联邦贸易委员会(Federal Trade Commission)要求包括Facebook和Twitter在内的9家科技公司提供大量数据,这可能是该行业对数据处理进行监管的前奏。联邦贸易委员会周一提出的要求旨在获得以下信息:这些公司有多少用户,用户的活跃程度,这些公司对他们有什么了解,他们是如何获得这些信息的,以及这些公司采取了哪些措施来继续吸引用户。该机构还想知道社交媒体和视频流公司是如何处理他们收集的数据的,以及他们能够对用户属性、兴趣和互动做出什么样的推断。此外,该委员会正在收集有关这些公司的商业模式以及它们如何针对性的获取儿童和家庭的信息。联邦贸易委员会要求调查的公司包括Facebook、WhatsApp、Snap、Twitter、YouTube、ByteDance、Twitch、Reddit和Discord。该委员会在一份声明中表示:“所收集的数据将用于一项研究,该研究将揭开社交媒体和视频流媒体公司的面纱,仔细研究他们的引擎。”声明指出“尽管这些数据在我们的日常生活中扮演着核心角色,但在线平台对消费者和消费者数据做出的处理决定仍然是保密的。平台对于有关商业模式、算法以及数据收集和使用的关键问题一直没有做出回应。”它补充道:“决策者和公众对社交媒体和视频流服务在捕捉和销售用户数据与注意力方面所做的事情一无所知。令人担忧的是,我们对仍然这些如此了解我们的公司知之甚少。”非法调查并非所有委员会成员都支持数据转储要求。专员Noah Joshua Phillips持不同意见,他表示:“此举是对不同情况的无组织性的尝试,有些只与这次调查的重点有着很微小的关系。”他坚称:“今天采取的行动利用了稀缺的政府资源,以促进公众对消费者数据隐私处理做法的理解。这些做法对于为美国和国际上正在进行的政策讨论提供信息至关重要,从而对科技公司的一系列抱怨采取行动。”他补充:“调查的广度,调查各部分的相关性,以及接受者的不同,使得他们不太可能产生公众需要的那种信息,而且最终肯定会将稀缺的委员会资源更好地转移到其他地方。”华盛顿公共政策研究所Cato Institute的高级研究员Julian Sanchez也对联邦贸易委员会此举的明智性提出质疑。他表示:“信息请求的广度涵盖从数据实践到广告再到商业战略的方方面面。这次调查选择了9家商业模式截然不同的公司,给人一种非法调查的感觉。鉴于联邦贸易委员会主要是一个执法机构,我不知道这种无限制的数据调查是不是最好地利用了他们有限的人力。”他补充道:“在我看来,让国会带头审查行业隐私,以为联邦隐私政策提供信息,而让联邦贸易委员会专注于调查具体的违规行为,这会更符合常理。”需要进行数据转储位于华盛顿的在线公民自由和人权倡导组织民主与技术中心(Center for DemocraticTechnology)隐私与数据项目主任Michelle Richardson反驳道:“虽然联邦贸易委员会的信息需求是巨大而复杂的,但这是必要的。”她告诉TechNewsWorld:“如果打算继续对不良行为进行处理或起草公司指南,将需要大量的信息。这仅仅只是第一步,其最终目的将是为了消费者的利益而对这些公司进行更严格的审查。”她补充说:“这可能导致一份面向公众的报告出台,以告知消费者,让他们能够做出更好的选择。同时,这将使联邦贸易委员会在起草案件方面能够更明智地进行选择,并帮助它设定一个明确的问题基线,以询问所有公司。”Abine是一家总部位于波士顿的软件制造商,用于管理密码、屏蔽电子邮件、拦截广告和追踪器,其首席执行官兼联合创始人Rob Shavell坚称,根据从监管行业所收集到的数据进行此类研究是联邦贸易委员会工作的一部分。他向TechNewsWorld表示:“拥有这些信息很重要,这样国会就可以根据实际数据而不是公司关于其数据的陈述来做出决定,这可以避免结论出现误导性。”隐藏的反垄断思想然而,IT研究与分析集团The Analyst Syndicate的首席财务官French Caldwell断言,该委员会对数据需求的兴趣似乎不仅仅是隐私。他告诉TechNewsWorld,“他们的所作所为已经超越了他们自称的目的。他们这么做的唯一原因是,他们正在研究反垄断,而不仅仅是隐私。”尽管消费者应该是联邦贸易委员会数据抢夺的受益者,但他们可能不是主要受益者。印第安纳大学研究所副教授Fred H. Cate表示:“联邦贸易委员会收集信息的最大受益者将是监管者。”他向TechNewsWorld 表示:“他们更能够了解将要发生什么,这将决定他们是否会采取其他措施,或者他们是否对所了解到的内容感到满意,并就此停止。在这种情况下,消费者可能根本受益不大。”他补充道:“我认为,我们公众并不知道该如何处理这样的信息。如果每家社交媒体公司都在数据方面做同样激进的事情,我真的会在别无选择的情况下放弃它吗?”停止制造恐慌加州库比蒂诺的一家技术研究和咨询公司Constellation Research的副总裁兼首席分析师Liz Miller坚持认为,缺乏研究重点将减少对消费者的潜在好处。她向TechNewsWorld表示:“与联邦贸易委员会之前的研究举措(例如,对于处理香烟公司广告的做法以及这些品牌举措对儿童吸烟的造成影响)不同,目前的调查似乎没有具体的结果,只是表示社交媒体和科技发展并不好。”她补充:“作为一个在很大程度上以研究为中心的人,我完全支持对技术的影响进行真正的调查以及在这种情况下,社交媒体对社区的影响,但这项研究的范围应是随机的。”由于大多数有关技术法规的法律已经过时,Miller期待看到对该行业进行更多调查。她表示:“我希望看到更加明智的立法,基于当前和未来的数字消费、发展和业务的现实,而不是像那些邪恶的科技精英一样到处散布恐慌。”

谷歌跟踪代码管理器(GTM) 入门指南 第4部分——社交媒体

主编前言:很多朋友都听说过Tag Management(监测代码管理),但其强大的功能和实现方式,了解的朋友不多。本系列以Google Tag Manager(GTM)为例,介绍如何实现集约化的Tag Management,从而实现更优化的监测代码配置。这是这个系列的第四篇文章。关于如何通过GTM管理社交媒体的监测代码。这是谷歌跟踪代码管理器(GTM)系列简介的第四部分——社交媒体代码。如果想从头学起,可以去看看该系列的第一部分,第二部分和第三部分。第五部分也会很快上线。其实,谷歌分析本身已记录了你网站所有来自社交渠道的流量。这包括Facebook,Twitter,LinkedIn,Pinterest,Youtube,Google+和其他许多不知名的社交平台。 这些访问被独立分到一个名为“社交”的渠道,您可以在谷歌分析里的“流量获取>所有流量>渠道”下查看到。而部分社交访问可能也会被记录在在引荐渠道里面,是因为有一些较小的社交平台不被Google识别,就会被归类为引荐来源渠道。在“流量获取>社交”上可查看所有的社交来源流量的报告。在“概览”一栏,则展示了每个社交网络在流量转化上有多成功以及其他一些渠道的报告。在“社交”部分中还有一个名为“插件”的报告,这张报告中的内容可以通过GTM来部署实施。社交插件(我也不清楚为什么这个报告会被叫做“插件”,我想有天这张报告会改个名字。)记录了在您网站发生的社交动作。这包括在访客对你的Twitter主页的访问,点赞Facebook主页或是在把你的文章分享到LinkedIn。这些都属于与你网站内容互动的指标,在我们的博客页面上,我们也同样跟踪了所有的这些指标。因此,请随意分享这篇文章(看看文章左边的那些按钮),这样我就可以测试它们是否能正常运行了!以上报告中大部分的数据都可以通过在GTM上配置完成,实际上,如果你按第三部分内容安装了外部链接代码,你可能已经完成了一部分配置工作。让GTM无法正常工作的唯一原因可能是,如果你的网站用的是第三方的社交分享插件,那么GTM就无法检测到链接的点击。从你的网站点击跳转至社交网站如果您已经将外部链接发送到Google Analytics(请参阅第3部分),那么你的社交链接点击次数就将被记录为“事件”。你可以在“社交”报告部分看到该部分的数据,另外你还可以选择触发该事件,或者通过编辑外部链接触发器的方式,使某些外部链接不被触发(包括Facebook、Twitter、Linkedin)。你需要构建以发送社交数据的标记如下所示 - 关键设置是“Track Type=Social”。 我使用了“Action = Page”表示在Twitter页面上的点击,并且”Action Target”将记录用户在点击链接时所在的页面。页面的点赞数由于我们的网站没有此功能,因此我没有记录网页赞助的示例,但“社交分享”的说明将涵盖你所需要设置的所有内容。如果你使用第三方插件提供的点赞按钮,那么记录事件可能会很棘手。 你可以通过运行GTM预览模式来查看点击“赞”时是否记录了任何点击。 如果GTM没有记录到点击,那么点赞按钮实际上是不属于该网站的。社交分享Cucumber博客已启用社交分享功能,当阅读本文时,你应该会发现左侧的5个按钮。我们将设置的是当有人点击其中一个社交分享按钮时就会发送社交类型的“事件”。幸运的是,这些按钮都是用类似的方式提供,所以我们只需要一个触发器和一个标签来实现它。预览模式到目前为止,确定如何构建触发器的最简单的方法是使用GTM的预览模式。当我点击其中一个按钮时,一个gtm.linkClick就会被记录,Variables标签告诉了我需要知道的一切。在示图中已用黄色背景来突出这些部分。我可以使用图中的Click作为触发器,实际上是使用Click Classes (元素类属性中的一系列值)触发此变量。 即使每个点击的完整字符串不一致,但它们都是以相同的文本开头。触发器如图所示,只有当“Click Classes”以“at4-share”开头时,我们才会为我们的博客启用此触发器。截止目前,这些设置看起来都是比较容易的。要构建标签Tag,我们可以使用我们确定的其他变量Variable,名为Click Text(用户点击的元素内部的可见文本)。这是为了方便格式化我们的社交网络。我们设置“Action = Share”,并再次记录具体页面路径以确定哪个博客文章被共享了。标签设置好的标签图示那么你该如何查看你社交分析的统计数据呢? 在谷歌分析的“社交/插件”中点击“社交来源”和“行动”,添加一个“社会实体”的次要维度,就可以看到所有的社交分享数据出现都在同一个报告中。谷歌分析社交媒体报告图示那么现在你就可以去看看我们第五部分GTM的简介了,是关于表单提交跟踪相关的内容。

Jigsaw开源新的Chrome扩展工具Tune,可过滤社交媒体上的恶意评论

作者:马什么梅发布:ATYUN订阅号Jigsaw正在推出Chrome扩展,旨在帮助人们过滤社交媒体上的恶意评论。这个名为“Tune”的新开源工具建立在Jigsaw的Perpesctive中引入的机器学习智能的基础上。使用“过滤器组合”控件,用户可以完全关闭恶意评论(所谓的“禅模式”)或包含攻击,侮辱或亵渎的帖子。Tune还可以与Reddit,YouTube和Disqus一起使用。通过安装Tune,它要求你通过浏览器登录到你的谷歌帐户,你可以控制五个社交平台:YouTube、Twitter、Facebook、Reddit和Disqus。在上述某个网站上点击浏览器顶部的Tune图标后,你将看到一个数字音量拨号,通过旋转各种过滤器,从“全部显示”到“全部隐藏”。在完全模式中,你会看到一切:包括亵渎,侮辱,人身攻击,以及其他评论。当设置到左侧时,你几乎看不到任何评论。值得一提的是,Tune并非真正设计成一款完美的产品,现在这只是一项实验。基于简短测试,它肯定没有隐藏所有内容,并且很难根据它所显示的评论来发现某些设置之间的差异。尽管如此,它还有助于突出强调在线管理的效力,人类根本不可能单独完成这项工作。Tune与Perspective API不同,但它们具有相同的底层智能。虽然Tune还不是最终产品,但Jigsaw表示希望鼓励其他开发人员加入其构思,因此,Tune是GitHub上的开源项目。

Jigsaw产品经理CJ Adams说道,“Tune建立在相同的机器学习模型之上,可以让人们在许多流行的平台上设置对话的量,我们希望Tune能够激发开发人员找到新方法,让更多控制权掌握在人们手中,以调整在互联网上看到的评论水平。”Pew Research Center在2017年的一份报告发现,美国有40%的互联网用户遭遇过网络骚扰。然而,与Jigsaw的Tune扩展更为相关的是,该报告发现大约四分之一的美国人因害怕骚扰而决定不发布在线评论,而超过10%的人选择不使用网站。当然,Alphabet并不希望担心骚扰会渗透其在线服务,尽管它也急于指出它自己的YouTube并不是唯一受到困扰的平台。这就是为什么Tune可以在其他主要社交网络上使用。Adams补充道,“大多数人都会花更多的时间阅读在线评论,而不是写或审核他们,一个恶意帖子可能让我们彻底放弃讨论,错过阅读其中的宝贵想法。它们也会对谈话产生寒蝉效应,如果人们担心他们的贡献会被更响亮,更嘈杂的声音淹没,那么人们就不太可能加入在线讨论。”相关链接:https://github.com/conversationai/perspective-viewership-extension

为监控用户,纽约警方花费数百万美元抓取社交媒体数据

据Cyber News披露,美国纽约警方为了监视社交媒体上的用户及内容,花费数百万美元与一家曾被指控不当抓取平台数据的监控公司签订了合同。

监控公司 Voyager Labs 的产品声称能使用人工智能分析网络用户的行为。该公司表示,通过对大型数字文件进行快速分析,可帮助执法部门检测和预测欺诈和犯罪。根据倡导隐私权的非营利组织 "监控技术监督项目"(STOP)获取到的文件,早在 2018 年,该公司就与纽约警察局签署了一份价值近 850 万美元的合同。但随后,Voyager Labs 被科技巨头 Meta 起诉,称其涉嫌使用近4万个虚假 Facebook 帐户来收集大约 60万个用户的数据,换句话说,就是进行不当的数据抓取。与此同时,另一份文件显示,纽约皇后区检察机构也与以色列公司 Cobwebs Technologies签署了一项协议,使该公司向警方提供社交网络地图产品。虽然美国执法部门多年来一直与社交媒体分析公司合作,利用其中的信息辅助一些特定调查,但专家警告说,这种做法需要合法使用,特别是当警方试图通过获取私人信息,并跳过获取传票和搜查令等步骤来预测未来的犯罪行为时。STOP 主管威尔·欧文 (Will Owen)说道:“与 Voyager Labs 和 Cobwebs Technologies 签订的合同都扩大了执法部门对社交媒体的监控和其他天罗地网般监控工具的使用,这些工具长期以来一直针对包括儿童在内的纽约黑人和拉丁裔。”欧文认为,这是具有侵入性且非法的行为,宪法要求执法部门在对公众进行搜查之前必须获得搜查令,此举是对宪法的公然绕过。目前尚不清楚纽约警方到底如何使用 Voyager 软件,但法律允许其警察使用虚假的社交媒体资料。STOP 的实习生莉兹·黄 (Liz Huang) 为此担忧地表示,用户在社交媒体接受的每一个朋友和关注请求,都可能面临着来自警察的监视和对隐私的侵犯。